- Inovasi

- Artikel mengaplikasikan PCI

- Dagangan Portfolio

Mempelbagaikan Risiko | Pengurangan Risiko - Portfolio Quoting Method

Teori portfolio Moden mencadangkan terdapat kelebihan yang besar daripada kepelbagaian. Dengan menggunakan Portfolio Quoting Method kami ingin memaparkan bagaimana pelabur memperolehi manfaat daripada kepelbagaian. Untuk contoh berikut, kami telah memilih dua sekuriti terkemuka yang terdapat di dalam indeks Dow Jones Industrial Average.

Secara tepat kami memilih saham McDonald’s (MCD) dan Altria Group (KO) dan telah memantau tingkah lakunya sejak 4 tahun lepas. For this purpose closing prices have been used during the past 50 months.

Pekali hubung kait yang dikira untuk kedua-dua saham berdasarkan pada kenaikan pulangan adalah bersamaan dengan 0.53, secara tidak langsung portfolio berikut mampu mengurangkan risiko. Pada masa yang sama, kami telah mengira purata anggaran pulangan tahunan dan sisihan asas/ standard deviations untuk kedua-dua sekuriti. Nilai berikut disenaraikan di dalam jadual di bawah:

| MCD | KO | |

| Purata pulangan tahunan | 13.7% | 16.3% |

| Sisihan Asas tahunan | 14.0% | 15.2% |

Menilai daripada anggaran kami, boleh dirumuskan bahawa saham Altria Group (KO) ketika tempoh selepas krisis lebih berisiko berbanding saham McDonald's (MCD). Ia dicerminkan di dalam sisihan asas pulangan Altria Group (KO) yang lebih tinggi. Walau bagaimanapun, sebagai pampasan untuk risiko yang tinggi, purata pulangan tahunan Altria Group (KO) juga tinggi.

Jika kita merasakan risiko dan pulangan berikut merupakan anggaran yang baik untuk risiko dan pulangan pada masa akan datang, serta hanya satu sekuriti boleh dipilih untuk pelaburan, kita menghadapi masalah pilihan umum: menerima aras risiko tinggi untuk mendapatkan pulangan yang lebih tinggi, atau menerima kadar risiko yang rendah bersama pulangan yang lebih rendah. Persoalan berikut bergantung pada kehendak individu pelabur, keperluaan pelaburan dan halangan.

Walau bagaimanapun, teori portfolio mengesahkan bahawa risiko boleh dikurangkan dengan mempelbagaikan. Untuk mengesahkannya, kita akan membuat portfolio dua saham dengan menggunakan kaedah GeWorko. Andaikan bajet kita adalah $ 2,000. Pada harga semasa kita melaburkan 1000 USD dengan membeli saham McDonald's (MCD) dan baki 1000 USD digunakan untuk membeli saham Altria Group (KO). Dengan andaian kuantiti saham adalah nilai berterusan, kita perolehi portfolio yang mengandungi 10.18 (harga MCD pada 98.24 USD) dan 24.93 (harga KO pada 40.12 USD) saham syarikat pertama dan kedua masing-masing.

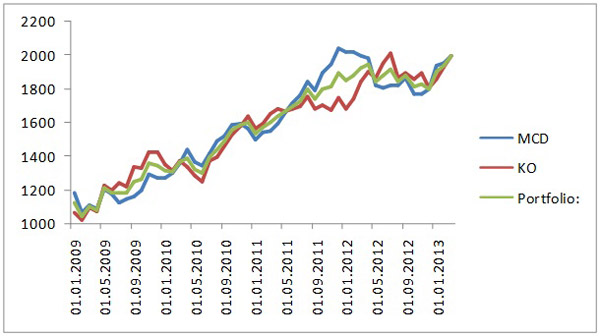

Harga kedua-dua sekuriti dan nilai portfolio bertumbuh sejak empat tahun lepas: ia jelas kelihatan pada cartanya. Namun untuk membandingkan parameter risiko dan pulangan portfolio dengan parameter yang sama setiap sekuriti, kita harus mengira purata pulangan tahunan dan sisihan asas. Nilainya disenaraikan di dalam jadual di bawah:

| MCD | KO | Portfolio | |

| Purata pulangan tahunan | 13.7% | 16.3% | 14.7% |

| Sisihan Asas tahunan | 14.0% | 15.2% | 12.8% |

Purata pulangan tahunan portfolio berikut adalah 14.7%, lebih rendah berbanding pulangan Altria Group (KO), namun lebih tinggi berbanding McDonald's (MCD). Pada masa yang sama, kita memperolehi sishan asas yang lebih rendah. Sisihan Asas tahunan portfolio berikut adalah 12.8%, walau bagaimanapun, untuk kedua-dua sekuriti secara berasingan ia lebih tinggi.

Risiko dapat dikurangkan oleh kerana kedua-dua saham berikut tidak berkait antara satu sama lain. Selain itu, seperti mana kelihatan, pulangan portfolio tidak bersamaan dengan purata nilai pulangan kedua-dua aset, oleh kerana pemberat saham di dalam portfolio hanya untuk mengesahkan pemantauan terakhir, pada harga yang digunakan untuk mneghintung bilangan saham pertama dan kedua di dalam portfolio 2000 USD.

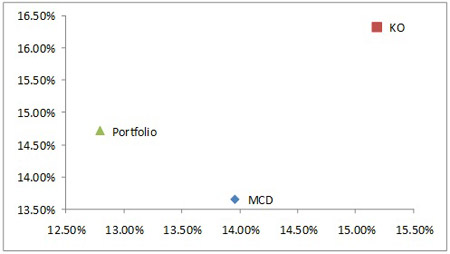

Plot rawak, risiko dan pulangan membolehkan untuk menetapkan dua saham dan portfolio di dalam landasan yang sama bagi tujuan untuk membandingkan parameter mereka (paksi y: purata pulangan tahunan; paksi x: sisihan asas):

Kita boleh katakan dengan yakin: jika nilai yang dihintung pulangan dan siishan asas adalah anggaran yang baik untuk puangan dan sisihan asas masa akan datang - pelabur rasional akan lebih berminat pada portfolio yang dicipta berbanding saham McDonald's (MCD) - portfolio berikut memiliki risiko-pulangan yang lebih baik. Seperti mana dinyatakan sebelum ini, pilihan diantara portfolio dan saham Altria Group (KO) bergantung sepenuhnya pada pilihan dan halangan individu. Ayuh kita lihat pada portfolio bernilai $ 2,000 dan dua carta retrospektif $ 2,000 yang dilaburkan pada saham McDonald's (MCD) dan Altria Group (KO) secara berasingan:

Portfolio

McDonald’s (MCD)

Altria Group (KO)

Gambaran carta turut mengesahkan pertumbuhan nilai retrospektif portfolio, lebih jelas, mencerminkan turun naik rendah berbanding kedua-dua saham.

Tambahan pula, sejak 4 tahun lepas, kejatuhan yang ketara pada nilai saham Altria Group (KO), yang merupakan sekuriti kurang stabil di dalam analisis kita, sebanyak 14.5%. Petunjuk yang sama untuk saham McDonald's (MCD) adalah bersamaan 12.5%. Pada masa yang sama, kejatuhan terbesar di dalma nilai portfolio kita ketika tempoh kurang "menyenangkan" hanya 10%.

Di dalam contoh hanya dua sekuriti, kita boleh merumuskan pembinaan portfolio menawarkan kelebihan yang besar di dalam bentuk pengurangan risiko. Hasil portfolio diciri-cirikan oleh sishan asas pulangan yang lebih rendah berbanding aset secara berasingan. Rumusan berikut disahkan oleh kiraan kuantitatif dan analisis carta, yang diperolehi menggunakan kaedah GeWorko. Jika kita plotkan carta tiga pilihan pelaburan (portfolio, saham Altria Group (KO) dan saham McDonald's (MCD)) bersama-sama, kita akan merperolehi gambaran seperti berikut:

Dinamik portfolio berikut mewakili purata dinamik diantara pelaburan di dalam setiap sekuriti: lengkungan portfolio lebih "jelas" mencerminkan kelebihan mempelbagaikan. Kaedah GeWorko membolehkan anda membuat portfolio tanpa had dan mencari gabungan terbaik risiko dan pulangan, yang bergantung sepenuhnya pada kehendak dan halangan pelabur.

Artikel sebelumnya

- 4 Prinsip Asas Teori Dow : untuk pelabur

- Portfolio spread berdasarkan pada niaga hadapan berterusan

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S&P500, Nasdaq 100

- Portfolio Quoting Method untuk Analisis Portfolio "Bagus" dan "Buruk"

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 2)

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 1)