- Inovasi

- Artikel mengaplikasikan PCI

- Dagangan Portfolio

Portfolio Quoting Method untuk Analisis Portfolio "Bagus" dan "Buruk"

Krisis kewangan dunia pada tahun 2008 memberi impak kepada kesemua sektor aktiviti ekonomi tanpa sebarang pengecualian. Selain itu, ia turut memberi kesan kepada prestasi perniagaan syarikat secara terus dan tidak, namun aras impaknya berbeza. Fakta berikut memberikan peluang yang luas untuk mencari strategi pelaburan berdasarkan pada perbezaan reaksi harga jangka panjang, sebagai contoh, saham pada faktor sistemik yang sama..

Di dalam artikel ini, kita akan cuba mencari contoh portfolio yang secara statistiknya dan grafiknya memiliki peluang membuat strategi pelaburan berdasarkan pada perbezaan saham jangka panjang. Bagi tujuan berikut, kita pilih 22 saham AS daripada syarikat besar dan memiliki kecairan tinggi daripada sektor ekonomi yang pelbagai. Dengan menggunakan pendekatan teori portfolio moden, prinsip mempelbagaikan risiko, serta kaedah analisis Portfolio Quoting Method PQM, kita akan membahagikan aset yang dipilih kepada 2 kumpulan: portfolio "Bagus" dan portfolio "Buruk".

Portfolio “Bagis” mengandungi aset dengan pemberat positif, yang merupakan calon untuk dibeli. Manakala portfolio “Buruk” mengandungi saham dimana kedudukan pendek atau jual akan digunakan selaras dengan analisis yang dilakukan. Keseluruhan analisis adalah berdasarkan pada harga penutupan bulanan dalam tempoh 4 tahun (50 bulan). Komposisi aset (22 saham), dipilih untuk menciptakan portfolio, ticker, nama syarikat dan sektor ekonomi mereka disenaraikan di bawah:

Jadual 1: Nama syarikat dan sektor ekonomi saham yang dipilih

| # | Ticker | Syarikat | Sektor |

| 1 | AA | AlcoaInc | Bahan Asas |

| 2 | AXP | AmericanExpressCompany | Kewangan |

| 3 | BA | BoeingCompany | Perindustrian |

| 4 | DD | DupontCompany | Bahan Asas |

| 5 | DIS | WaltDisneyCompany | Bahan&Perkhidmatan Pengguna |

| 6 | GE | GeneralElectricCorporation | Perindustrian |

| 7 | HD | HomeDepotInc | Bahan&Perkhidmatan Pengguna |

| 8 | HON | HoneywellInternationalInc | Perindustrian |

| 9 | HPQ | Hewlett-PackardCompany | Teknologi |

| 10 | IBM | InternationalBusinessMachineCorp | Teknologi |

| 11 | INTC | IntelCorporation | Teknologi |

| 12 | JNJ | Johnson&Johnson | Kesihatan |

| 13 | JPM | JP MorganChase&Company | Kewangan |

| 14 | KO | Coca-ColaCompany | Produk Pengguna bukan kitaran |

| 15 | MCD | McDonaldsCorporation | Produk&Perkhidmatan Pengguna |

| 16 | MRK | MerckCoInc | Kesihatan |

| 17 | MSFT | MicrosoftCorporation | Teknologi |

| 18 | PFE | PfizerInc | Kesihatan |

| 19 | T | AT&T | Telekomunikasi |

| 20 | VZ | VerizonCommunicationsInc | Telekomunikasi |

| 21 | WMT | Wal-MartStoresInc | Produk&Perkhidmatan Pengguna |

| 22 | XOM | ExxonMobilCorporation | Tenaga |

Berdasarkan pada data bulanan, ayuh kita kira nilai purata pulangan, sisihan asas pulangan, dan nisbah Sharpe untuk setiap siri data.

Hasil pengiraan purata pulangan bulanan dan sisihan asasnya dipaparkan di bawah:

Jadual 2: Purata pualangan bulanan dan sisihan asas

| Aset | Purata Pulangan | Sisihan Asas | Aset | Purata Pulangan | Sisihan Asas |

| AA | 0.31% | 10.60% | JNJ | 1.01% | 3.76% |

| AXP | 3.32% | 10.96% | JPM | 1.27% | 9.05% |

| BA | 1.99% | 6.96% | KO | 1.31% | 4.16% |

| DD | 1.81% | 7.90% | MCD | 1.22% | 3.68% |

| DIS | 2.58% | 6.54% | MRK | 1.11% | 5.28% |

| GE | 1.64% | 8.48% | MSFT | 1.20% | 6.67% |

| HD | 2.33% | 6.41% | PFE | 1.54% | 4.85% |

| HON | 2.05% | 6.40% | T | 0.78% | 4.16% |

| HPQ | -0.80% | 10.36% | VZ | 1.27% | 4.83% |

| IBM | 1.49% | 4.27% | WMT | 0.83% | 4.17% |

| INTC | 0.92% | 6.59% | XOM | 0.58% | 4.65% |

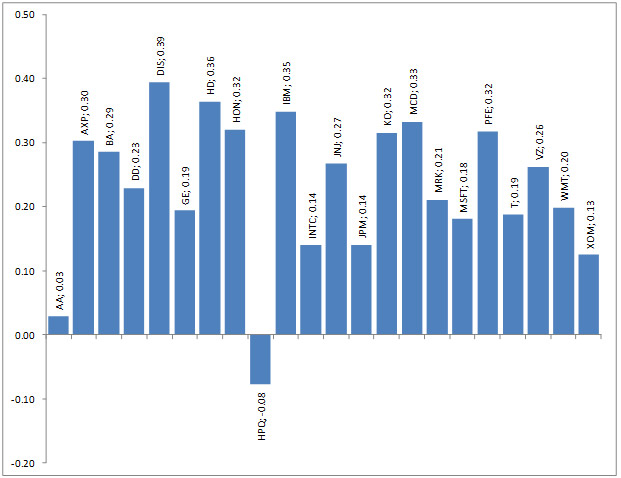

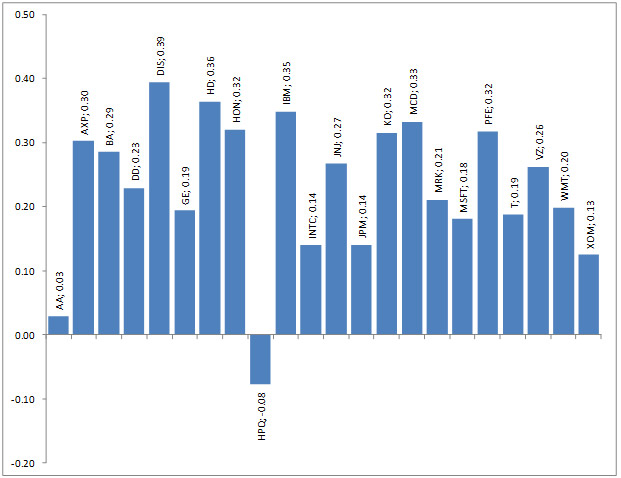

Selain itu, kita boleh mengira nisbah Sharpe bagi setiap aset. Hasil nisbah daripada pembahagian pulangan dengan sisihan asas, memaparkan pulangan setiap unit risiko. Pekali berikut merupakan panduan yang baik untuk analisis kita bagi tujuan mengenal pasti kecekapan strategi pelaburan. Hasil pekali dipaparkan di dalam rajah di bawah:

Rajah 1: Nisbah Sharpe saham yang dipilih

Langkah analisis seterusnya adalah mengenal pasti pekali pemberat yang optimum bagi setiap aset dan membuat portfolio saham. Kriteria optimum untuk portfolio merupakan nisbah Sharpe, parameter pulangan atau sisihan asasnya. Di dalam situasi kita, kriteria optimum adalah maksimum kemungkinan pulangan, yang boleh dicapai pada semua aras sisihan asas, dimana tidak melebihi purata sisihan asas untuk kesemu 22 saham. Purata sisishan asas untuk 22 saham adalah 6.40% dan kita tidak mahu portfolio kita berisiko tinggi berbanding komponen aset secara purata. Untuk mengira pekali pemberat, kita memerlukan kovarians aset, yang menandakan aras hubungan diantara setiap pasangan aset.

Prosedur mengoptimumkan pemberat (memiliki dua kekangan: maksimum sisihan asas portfolio (6.40%) dan jumlah keseluruhan pemberat, harus bersamaan dengan 100%) membawa kepada penyelesaian berikut, dimana ia memaksimumkan kadar pulangan portfolio:

Jadual 3: Pemberat optimum untuk setiap aset

| Aset | Pemberat | Aset | Pemberat |

| AA | -70.27% | JNJ | 21.59% |

| AXP | 8.97% | JPM | -31.82% |

| BA | -4.39% | KO | 29.55% |

| DD | -22.00% | MCD | -15.80% |

| DIS | 88.08% | MRK | -5.98% |

| GE | -41.55% | MSFT | 51.73% |

| HD | 37.01% | PFE | 39.28% |

| HON | 145.66% | T | -96.14% |

| HPQ | -43.92% | VZ | 81.77% |

| IBM | 152.36% | WMT | -56.03% |

| INTC | -39.34% | XOM | -128.76% |

"> Oleh kerana kita tidak menetapkan sebarang sekatan pada kemungkinan penjualan pendek aset, penyelesaiannya memberikan pemberat positif dan negatif. Aset dengan pemberat positif akan dipanggil "Bagus" dan yang memiliki pemberat negatif "Buruk. Ayuh kita

kumpulkan semula aset berikut mengikut klasifikasi baru mereka:

"> Oleh kerana kita tidak menetapkan sebarang sekatan pada kemungkinan penjualan pendek aset, penyelesaiannya memberikan pemberat positif dan negatif. Aset dengan pemberat positif akan dipanggil "Bagus" dan yang memiliki pemberat negatif "Buruk. Ayuh kita

kumpulkan semula aset berikut mengikut klasifikasi baru mereka:

Jadual 4: Pemberat optimum untuk portfolio pelaburan

| Portfolio Bagus | Portfolio Buruk |

| Aset | Pemberat | Aset | Pemberat |

| AXP | 8.97% | AA | -70.27% |

| DIS | 88.08% | BA | -4.39% |

| HD | 37.01% | DD | -22.00% |

| HON | 145.66% | GE | -41.55% |

| IBM | 152.36% | HPQ | -43.92% |

| JNJ | 21.59% | INTC | -39.34% |

| KO | 29.55% | JPM | -31.82% |

| MSFT | 51.73% | MCD | -15.80% |

| PFE | 39.28% | MRK | -5.98% |

| VZ | 81.77% | T | -96.14% |

| WMT | -56.03% | ||

| XOM | -128.76% |

Seperti mana anda dapat lihat lebih banyak aset "Buruk" berbanding "Bagus"; walau bagaimanapun, gelaran berikut tidak mencerminkan kepentingan mereka. Anda akan lihat dengan lebih lanjut, kedua-dua kumpulan aset berikut mampu memaparkan prestasi paling efektif hanya mereka bersama. Bagi syarikat yang berada di dalam sektor ekonomi, kita tidak dapat menumpukan pada corak yang khas untuk syarikat berikut memasuki portfolio tertentu. Syarikat, yang mewakili sektor yang berbeza disertakan di dalam kedua-dua portfolio.

Ayuh kita lihat carta portfolio "Bagus" dan "Buruk" secara berasingan. Kita gunakan kaedah analisi portfolio GeWorko, yang diaplikasikan di terminal analisis dagangan NetTradeX. Setelah itu, kita pilih 10 aset daripada portfolio "Bagus dan nyatakannya di dalam Dolar AS oleh kerana pada waktu ini kita berminat untuk melihat nilai sebenarnya. Untuk memparkan carta, kita perlu memperkenalkan pekali pemberat bagi setiap aset di dalam Dolar AS, namun pada masa yang sama harus selaras dengan perkadarannya yang diperolehi daripada penyelesaian portfolio optimum. Tamsilnya, untuk saham AXP kita sertakan nilai 897 Dolar dan saham VZ, 8177 Dolar. Walaupun isi padu yang ditetapkan didalam Dolar bukan didalam peratusan, ia tidak akan memberi kesan pada bentuk lengkungan portfolio, namun hanya pada koordinatnya. Cartanya akan kelihatan seperti berikut:

Carta 1: Nilai Sebenar Portfolio Beli/Panjang

Secara dasarnya, kita memiliki struktur pertumbuhan retrospektif. Sejak permulaan Januari 2009 nilai portfolio "Bagus" meningkat sebanyak 2.5 kali ganda, namun kita harus lihat kejatuhan ketara nilai portfolio pada tahun 2008. Selain itu harus dititik beratkan pada permulaan Mac 2012 nilai portfolio berhayun pada nilai 52,300 Dolar; fakta berikut akan membantu kita pada masa akan datang untuk menilai dinamik portfolio gabungan.

Pada masa yang sama, kita ciptakan portfolio "Buruk" yang mengandungi 12 aset dengan isi padu di dalam Dolar AS. Dinamik retrospektifnya dipaparkan pada carta di bawah:

Carta 2: Nilai Sebenar Portfolio Jual/Pendek

Secara jelasnya, portfolio "Buruk" menjustifikasikan namanya, dimana prestasinya lebih rendah berbanding portfolio "Bagus" di dalam terma pulangan. Jika anda perhatikan pada carta, anda dapat lihat penurunan nilainya pada tahun 2008 dan pertumbuhan yang tidak begitu memberangsangkan. Selain itu, seperti mana anda dapat perhatikan pada permulaan Mac 2012 portfolio "Buruk" turut berhayun pada nilai 52,300 Dolar.

Akhir sekali, kita ciptakan portfolio gabungan, yang mengandungi kedua-dua aset "Bagus" dan "Buruk berserta pemberat yang diperolehi sebelum ini. Selain itu, harus diingatkan kembali, pemberat negatif selaras dengan aset penjualan. Oleh yang demikian, ketika membuat portfolio di dalam terminal dagangan dan analisis NetTradeX, asets dengan pemberat positif disertakan di dalam bahagias dasar komposit portfolio, manakal aset dengan pemberat negatif - di dalam bahagian sebutan. Dengan kata lain, kita akan membeli aset portfolio "Bagus" dan menjual aset "Buruk" – tindakan berikut mencerminkan kelebihan kaedah GeWorko. Dengan itu, ia menghasilkan pekali yang mencerminkan nilai portfolio pertama ("Bagus") di dalam unit portfolio kedua ("Buruk"), dan cartanya membolehkan kita untuk memantau perubahannya di dalam tempoh masa:

Carta 3: Nilai Portfolio Gabungan

Jelas kelihatan, kita mendapat struktur gabungan portfolio yang bertumbuh, yang telah mengelak kejatuhan ketara pada tahun 2008 dan memaparkan kesinambungan pertumbuhan, yang stabil selepas tempoh krisis. Dalam pada itu, kita dapat lihat pertumbuhan yang ketara bermula selepas krisis tahun 2008, yang mencerminkan darjah yang berbeza aset terhadap faktor dunia, dan berdasarkan pada carta berikut faktornya dan reaksinya amat penting.

Petunjuk prestasi kuantitatif portfolio gabungan disenaraikan di dalam jadual di bawah:

Jadual 5: Petunjuk prestasi kuantitatif portfolio gabungan

| Pulangan | 7.52% |

| StDev | 6.40% |

| Sharpe | 1.18 |

Hasil daripada kedudukan pendek yang lebih tinggi berbanding pulangan mana-mana aset, kita dapat mengenal pasti pulangan portfolio (maksimum purata pulangan 3.32%). Sisihan asas pulangan adalah 6.40%, selaras dengan had yang ditetapkan. Pekali Sharpe untuk portfolio adalah (1.18), ia mencerminkan kecekapan, yang lebih tinggi daripada nisbah mana-mana 22 saham (maksimum pekali Sharpe untuk saham adalah 0.39).

Bagaimana untuk menilai pertumbuhan yang kuat portfolio gabungan berikut? Untuk menjawab persoalan berikut, kia perlu menilai portfolio "Bagus" dan portfolio "Buruk" secara berasingan. Prosedur pemberat optimum membolehkan kita mencari gabungan kedudukan panjang dan pendek pada aset pilihan, yang selaras dengan strategi pelaburan kita. Menggunakan kaedah GeWorko dan modulnya di dalam terminal NetTradeX, kita mampu memantau dinamik kedua-dua individu portfolio dan gabungannya.

Analisis tingkah laku portfolio memaparkan ketika krisis kritikal pada tahun 2008, portfolio "Bagus" menurun pada nilainya dengan kadar yang tidak ketara berbanding portfolio "Buruk". Di dalam tempoh selepas krisis, pertumbuhan portfolio pertama dibuktikan lebih menonjol berbanding pertumbuhan portfolio kedua. Dengan mengabungkan kedua-dua faktor berikut, kita akan memperolehi struktur pertumbuhan yang berterusan. Oleh kerana pertumbuhan portfolio gabungan bermula pada tahun 2008 (sebelum itu portfolio gabungan berada di dalam trend neutral), kita boleh menganggap pada tahun berikut ia merupakan titik pembalikan, dimana aset bermula memaparkan darjah reaksi perbezaan yang berbeza terhadap faktor sistemik. Selain itu, sila beri perhatian sebelum permulaan Mac 2012 nilai portfolio "Buruk" melebihi nilai portfolio "Bagus" - pekali versi gabungan dibawah 1. Walau bagaimanapun pada Mac 2012 nilai sebenarnya bersamaan anatara satu sama lain, dan pekalinya bersamaan dengan 1. Pada masa akan datang kita akan lihat bagaimana untuk membeli portfolio "Bagus".

Artikel sebelumnya

- 4 Prinsip Asas Teori Dow : untuk pelabur

- Portfolio spread berdasarkan pada niaga hadapan berterusan

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S&P500, Nasdaq 100

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 2)

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 1)

- Pembinaan Portfolio Saham | Analisis Portfolio Saham - Portfolio Quoting Method PQM