- Inovasi

- Artikel mengaplikasikan PCI

- Dagangan Portfolio

4 Prinsip Asas Teori Dow : untuk pelabur

Klasik analisis carta harga merupakan bahagian yang penting untuk dagangan harian. Sehinggakan pelabur asas yang mengkaji rangka masa beberapa bulan dan tahun menggunakan analisis trend asas untuk menguji idea mereka dan hedge-kan risiko yang terbaik. Ciri-ciri pasaran saham yang perlahan, ditemui pada tahun 80-an abad ke-20. Penerangan kebolehan untuk mengekalkan hala tuju pergerakkan ketika faktor asas mula menjadi lemah diasaskan oleh George Soros: teorinya mengenai reflexivity pasaran saham ("The Alchemy of Finance"). Idea asasnya, tingkah laku peserta pasaran bergantung pada ramalan pergerakkan harga dan inersia psikologi, yang menghasilkan pengekalan trend.

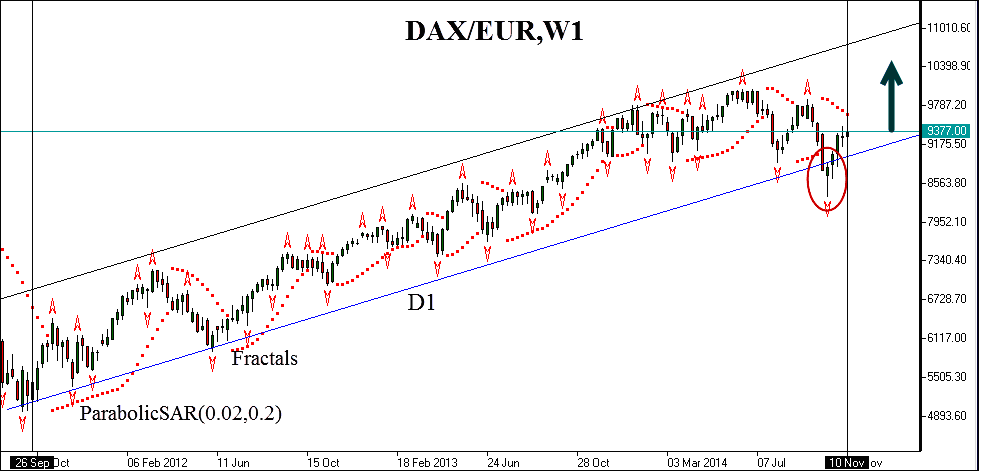

Carta di bawah (lihat Rajah 1) memaparkan candlesticks mingguan, indeks saham Jerman DAX. Indeks berikut merangkumi 30 harga saham syarikat yang terlibat dalam pelbagai sektor ekonomi Jerman. Pemberat ekuiti ditentukan berdasarkan pada permodalan setiap syarikat. DAX disifatkan sebagai pemacu pertumbuhan ekonomi utama Kesatuan Eropah, oleh kerana GDP Jerman merupakan yang terpenting dikalangan anggota negara-negara Kesatuan Eropah, yang terdiri daripada 20% GDP zon euro. Dana ikat jamin dan pelaburan yang diberikan kepada anggota lain diperolehi daripada dana Kesatuan Eropah serta bergantung sepenuhnya pada keadaan ekonomi negara berikut.

Rajah1. Indeks saham Jerman DAX (GE30). Harga dibuka/ditutup.

Meramal pada indeks saham merupakan salah satu pelaburan yang menarik terutamanya ketika ekonomi Kesatuan Eropah di dalam prose pemulihan. Sebagai contoh, kedudukan beli pada indeks berikut pada 26 September 2011 mampu menghasilakn 30% pulangan tahunan sehingga (November, 10 2014) dengan maksimum pengeluaran kedudukan kurang daripada 18%. Pergerakkan dana ditentukan oleh trend jangka panjang 4 tahun, yang ditandakan oleh cannel trend menaik pada carta di atas. Garisan Trend line dilukis berasaskan sempadan di bawah badan candlestick. Bagaimana pelabur boleh hedge-kan risiko?

Salah satu cara termudah adalah dengan mengenal pasti isyarat pertama penyempurnaan trend, seperti pemecahan garisan trend line (ditandakan elips berwarna merah pada carta). Setelah itu, kita menutup kedudukan sesudah sahaja candlestick mingguan tutup dibawah sempadan cahnnel trend manaik. Oleh kerana kesemua isyarat teknikal analisis mula meningkat pemberat statistik, kita boleh mengatakan pemecahan/ breakout trned adalah palsu. Ini bermakna, dalam tempoh tertentu harga pasaran akan kembali ke dalam channel harga turun naik asal.

Seperti yang anda dapat perhatikan situasi di atas, semestinya anda tertanya-tanya bagaimanakah untuk mengelakkan pemabatalan pesanan awal sebelum trend tamat? Sudah semestinya kesemua pedagang/pelabur tidak mengingini membayar komisi/yuran tambahan kepada broker untuk kemasukkan baru di dalam pasaran, terutamanya jika komisinya berpuluh-puluh peratus pendapatan. Di dalam situasi berikut, kaedah termudah adalah menggunakan petunjuk tambahan yang mampu mengenal pasti isyarat benar atau palsu. Tapisan berikut memiliki beberapa kemasukan parameter yang harus di kemas kini, berdasarkan pada penilaian situasi subjektif, seperti aras overbought/oversold oscillators. Seperti mana anda sedia maklum, pasaran tidak mampu mengenal pasti parameternya sendiri dan berubah tanpa diduga. Oleh yang demikian, pendekatan ini memiliki beberapa kesukaran. Kaedah lain yang boleh digunakan, menggunakan kebolehan untuk menarik dasar asas pasaran. Pada penghujung 1980 Charles Dow telah membangunkan enam rukun analisis teknikal. Rukun keempat menyatakan inbdeks pasaran harus mengesahkan satu sama lain. Dengan kata lain, Dow Jones Transportation Average (DJTA) tidak boleh diguna pakai tanpa Dow Jones Industrial Average (DJIA). O)leh yang demikian, DJIA merupakan indeks makro pasaran. Kita akan lihat dengan lebih lanjut mengenai dasar berikut untuk tujuan pelaburan.

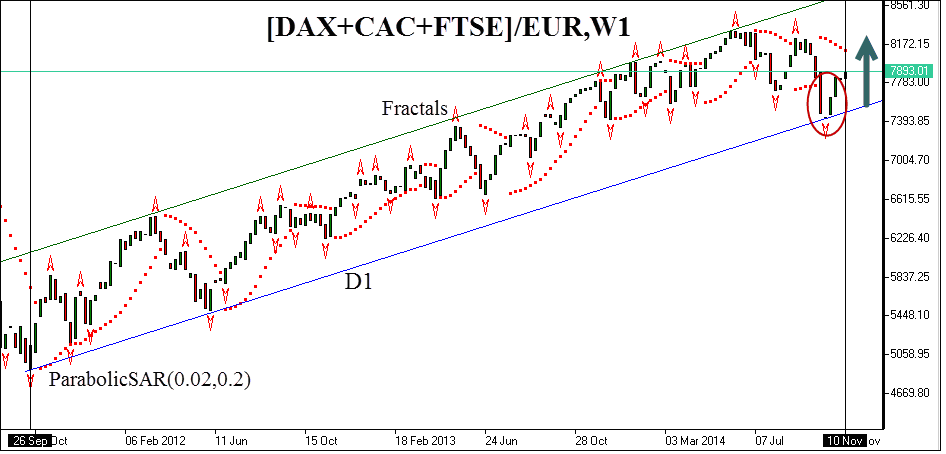

Untuk pembentukkan indeks makro kita akan menggunakan euro zone stock index sintetik, termasuk dinamik harga portfolio yang terdiri daripada tiga indeks saham terkemuka. Indeks berikut berasaskan pada model PCI dan kaedah GeWorko. Bahagian dasar alatan berikut mengandungi tiga CFD pada indeks DE 30 (yang menyerupai DAX), 6 CFD pada indeks FR 40 (menyerupai CAC 40) dan 3 CFD pada indeks GB 100 (menyerupai FTSE 100). Portfolio berikut disebutkan di dalam Euro. Selain itu indeks berikut diwakili sebagai CFD berterusan pada niaga hadapan masing-masing. Carta pembukaan dan penutupan harga mingguan di paparkan di dalam NetTradeX seperti rajah di bawah. Carta alatan berikut boleh didapati online, atau ia boleh di muat turun daripada laman web dan letakkannya di dalam terminal dagangana. Kita boleh lihat euro zone stock index sepadan dengan DAX Jerman bagi tempoh pertimbangan, kecuali ketika pemecahan trend palsu pada 6 Oktober. Rukun keempat Teori Dow digunakan sebagai penapis isyarat trend. Oleh yang demikian, kedudukan ditutup hanya jika candlestick indeks makro &Indices_EU ditutup di bawah garisan trendline (lihat Rajah 2). Jelas kelihatan DAX kembali ke cahnnel trend dan meneruskan pergerakkan menaik di dalam hala tuju kawasan hijau, mengumpul pulangan pelabur. Kelebihan kaedah berikut adalah kebolehannya untuk menggunakan lebih banyak permodalan intensif indeks saham (&Indices_EU) sebagai analisis alatan khas. Komisi tidak dikenanakan untuk membuka kedudukan baru di dalam pasaran, akan tetapi stratedi asas pelaburan DAX dapat dibaik pulihkan.

Rajah 2. Indeks Saham Komposit &Indices_EU. harga Buka/Tutup.

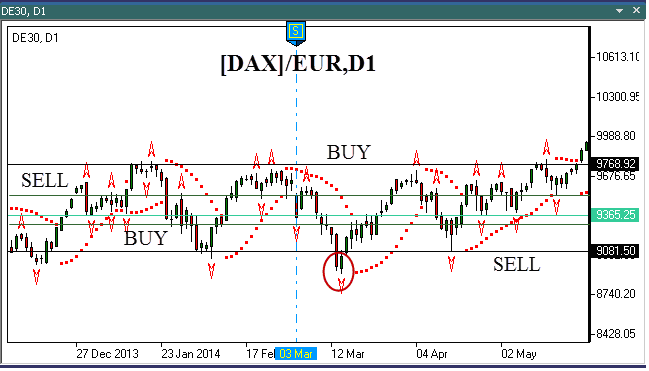

Ayuh kita lihat situasi berbeza: Berdagang di dalam had harga channel, yang digunakan sebagai pilihan strategi mengikuti trend. Aras support dan resistanceadalh berdasarkan pada Bill Williams fractals (lihat Rajah 3). Channel harga dibahagikan kepada tiga kawasan: kawasan BUY/BELI, SELL/JUAL atau "neutral. Ketika harga menembusi sempadan bawah kawasan BUY menurun, pesanan beli dilaksanakan dan Henti Kerugian diletakkan pada 9081.50.

Rajah 3. Indeks Jerman DAX (GE30). Dagangan melintang.

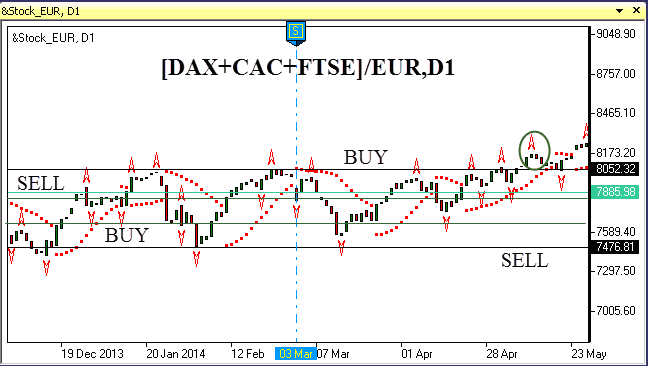

Kedudukan dagangan ditutup sesudah sahaja harga memasuki kawasan SELL, dimana menembusi sempadan bawah kawasan berikut. Seterusnya ia diikuti dengan menjual kedudukan dan lain-lain. Potensi keuntungan dianggarkan dua kali ganda berbanbding risiko yang diambil. Ia diberikan oleh channel 3 kawasan. Walaupun kaedah mengaplikasikan amat mudah, strategi berikut masih memberikan kawasan pesanan Henti Kerugian yang agak sempit, secara tidak langsung ia mengurangkan risiko dengan cekap. Namun demikian ia masih tidak menyelamatkan kita daripada pemecahan trend palsu, seperti yang ditandakan dengan elips berwarna merah di dalam Rajah 3. Sekali lagi perkarar berikut dapat dielakkan dan dikenal pasti dengan Rukun Keempat Teori Dow. Oleh kearan indeks makro tidak menembusi aras support (lihat Rajah 4), kedudukan berikut masih boleh dikekalkan dengan Henti Kerugian dipindahkan ke bawah pada aras seterusnya. Aras boleh dikenal pasti dengan menggunakan Fibonacci grid. Kaedah lain adalah dengan menggunakan kaedah "locking", ketika kedudukan beli bertentangan dibuka ketika pemecahan bearish tidak disahkan. Nyah-kunci mengambil tempat ketika harga kembali ke bahagian bawah channel. Seperti mana kelihatan pada carta, harga kembali kedalam sempadan channel dan melanjutkan hala tujunya. Sekali lagi, keuntungan masih diteruskan. Selain itu, ada sesetengah pedagang lebih berminat dengan strategi yang berasaskan pemecahan channel melintang. Oleh hal yang demikian, pembelian indeks berlaku sesudah sahaja sempadan atas channel ditembusi pada 9768.92. Seperti mana anda sudah sedia maklum mengenai potensi tapisan berasaskan bantuan indeks saham sintetik, ia juga boleh digunakan di dalam situasi ini, untuk mengenal pasti palsu dan benar. Pemecahan trend melintang disahkan oleh indeks sistematik, dan sesudah itu kedudukan boleh dibuka. Harganya kelihatan membuat pembalikkan dan kemudian meneruskan hala tuju menaiknya. Dengan itu, kita dapat mencapai sasaran sekali lagi!

Rajah 4. Indeks Saham Komposit &Indices_EU. Pemecahan Channel.

Sudah semestinya strategi berikut tidak membolehkan anda mengurangkan risiko sehingga ke kadar sifar, namun ia menggunakan mekanisma tambahan yang membantu untuk mengurangkan bilangan kedudukan yang tidak menguntungkan dan meningkatkan hasil tahunan. Kelebihan utama kaedah berikut adalah mudah untuk dilaksanakan dan memiliki asas tertutup di dalamnya. Indeks merupakan salah satu daripada alat yang amat penting, oleh kerana indeks makro Eropah kurang terdedah kepada sisihan rawak, hasil daripada kepelbagaian permodalan yang tinggi. Pergerakkannya yang perlahan dikenal pasti oleh faktor sistem, yang tidak terdedeah kepada "noise". Pergerakkan indeks utama menyebabkan pengagihan semula permodalan, dan juga pihak luar mula mengikuti aliran utama. Di dalam contoh yang diberikan, ia disebabkan oleh dagangan tertutup dan ruangan ekonomi asas Kesatuan Eropah: pemanduan pertumbuhan meningkatkan perolehan dagangan dan menarik pelaburan (bukan hanya terus) di dalam kawasanya, dan sesetengah merangsang syarikat yang bertumbuh secara perlahan. Seperti mana keihatan di dalam contoh yang diberikan di atas, kita dapat memerhatikan bahawa indeks &Indices_EU mengemas kini pergerakkan DAX, dan membantu kita untuk bergerak mengikut hala tuju pasaran. Anda juga boleh menguji kaedah berikut ketika melabur di dalam indeks klasik Amerika dan Asia. Secara tidak langsung ia akan membantu anda memahami dengan lebih terperinci mekanisma pasaran dan globalisasi pasaran modal, yang semestinya amat membantu anda untuk menjadi pelabur yang berjaya.

Pelanggan yang dihomati. Sesudah anda memahami artikel berikut, kami menasihatkan anda untuk suai kenal bersama kaedah hedge-kan risiko portfolio yang berasaskan pada model PCI:Artikel sebelumnya

- Portfolio spread berdasarkan pada niaga hadapan berterusan

- Portfolio Sharpe | "Tiga Pemimpin" - DJIA, S&P500, Nasdaq 100

- Portfolio Quoting Method untuk Analisis Portfolio "Bagus" dan "Buruk"

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 2)

- Optimumkan Portfolio melalui Kaedah PQM (Bahagian 1)

- Pembinaan Portfolio Saham | Analisis Portfolio Saham - Portfolio Quoting Method PQM