- Inovasi

- Artikel mengaplikasikan PCI

- Peluang Baru

Indeks mata wang: membongkarkan rahsia bank pusat

Bank pusat Negara yang membangun berhati-hati menyembunyikan rancangan jangka pendek mereka kepada awam. Namun, pelabur, organisasi dan pedagang mata wang berkemungkinan dan mesti menganggap topik berikut amat menarik. Artikel berikut memaparkan bagaiman untuk membuat indeks mata wang asas, berdasarkan pada kaedah Alatan Sintetik yang dibuat melalui PQM. Mengkaji hubungan antara indeks asas mengurangkan risiko, apabila membuka kedudukan jangka panjang dengan menggunakan pasangan mata wang paling tinggi tahap kecairan. Kajian membuktikan teori, bahawa ketika fasa krisis global tertentu, bank pusat berkemungkinan perlu bertukar dari bekerjasama kepada berkonflik.

Indeks mata wang sebagai alat analisis

Selain daripada faktor asas yang memberi kesan pada polisi kewangan (pengangguran, inflasi dan lain-lain), terdapat beberapa kaedah analisis kuantitatif yang perlu diambil kira. Selain itu diangap bank pusat memastikan perkembangan trend, beratahan beberapa bulan atau beberapa tahun. Walaupun bank pusat jarang untuk campur tangan dalam kewangan ataupun lisan, mereka menggunakan kelebihan alatan berikut untuk menstabilkan mata wang.

Untuk menilai hubung kait mata wang dengan pasaran Forex global, ia memerlukan indeks mata wang. Kelebihan utama pendekatan ini adalah ia menentukan trend dengan jelas ketika zon ekonomi tertentu misalnya eurozone. Manakala, ekonomi kawasan lain memberi impak yang kecil pada indeks mata wang. Berdasarkan pada Bank for International Settlements (BIS), pada 2013 mata wang berikut merupakan yang paling terkemuka, dalam transaksi antarabangsa: USD, EUR, JPY, GBP, AUD, CHF, dan CAD. Untuk membuat indeks euro (EURi) kita mengambil portfolio penanda aras, yang memaparkan perubahan struktur yang kecil apabila Kesatuan Eropah menerbitkan statistik ekonomi. Berikut adalah komposisi BEUR portfolio penanda aras: BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. Maka, petunjuk berikut, menilai hubung kait euro dengan portfolio, EUR/BEUR, yang berdasarkan pada jumlah kadar persilangan.

Untuk mengurangkan tindak balas portfolio penanda aras terhadap berita ekonomi kita boleh mengoptimumkan dengan menggunakan saham mata wang yang berkaitan. Untuk tujuan ini kita menggunakan data yang tertentu pada perolehan antara bank, yang diterbitkan oleh BIS (lihat senarai di bawah). Saham ditentukan berdasarkan pada sisa perolehan. Nilai berikut mewakili berbezaan diantara perolehan keseluruhan euro pada semua pasangan mata wang dan perolehan pasangan tungal. Pemberat mata wang boleh diambil dalam nisbah pada sisa saham.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

Penganalisis menggunakan skema yang diterangkan berikut untuk membuat indeks EUR dan USD atas dasar portfolio berkaitan:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

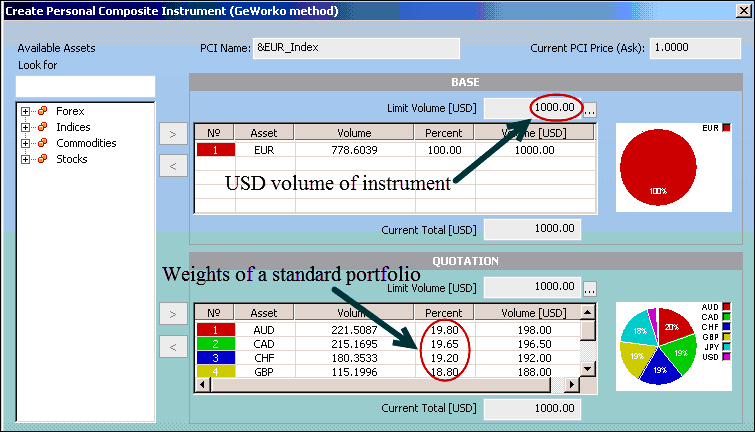

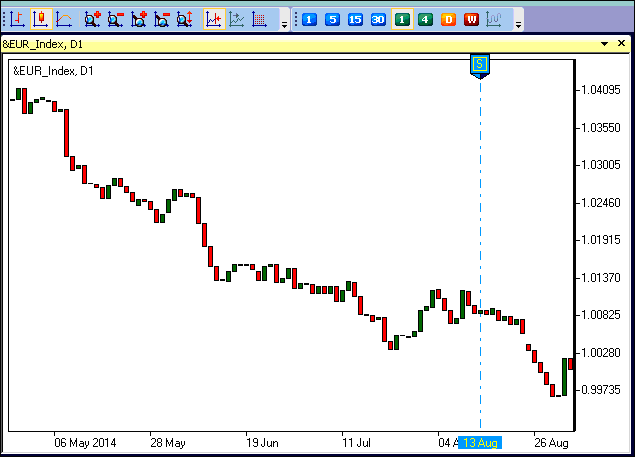

Carta dicipta di platform NetTradeX, yang menawarkan ruang muka tertentu untuk membuat alatan hybrid peribadi (PCI), yang terdiri daripada aset biasa (lihat rajah di bawah). Penanda aras portfolio dibentuk dengan menambah mata wang pada bahagian sebutan. Langkah seterusnya adalah mengagihkan modal dengan menukar peratus saham. Ayuh membuat indeks euro terhadap dolar dengan simbol EURi dan vsUSDi masing-masing. Sebutan Online dan komposisi indeks mata wang boleh didapati dibahagian berikut: EURi dan vsUSDi. Imej di bawah memaparkan petunjuk EURi yang dibuat di platform NetTradeX.

Pada rajah di atas, euro mewakili bahagian asas alatan (jadual atas), manakala penanda aras portfolio membentuk bahagian sebutan (jadual bawah). Anda boleh menambah indeks berikut di dalam koleksi platform selepas membuatnya. Harga buka dan tutup dikira secara automatik, berdasarkan pada kaitan kadar diantara bahagian asas dan sebutan (lihat imej di bawah).

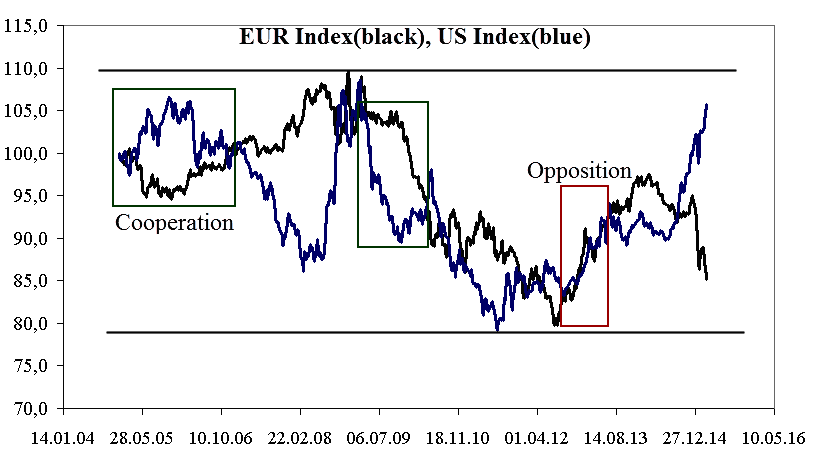

Hasil krisis dan perang mata wang

Eksport carta ke Excel dan tetapkan mereka kepada skala biasa untuk membandingkan EURi dan vsUSDi pada rangka masa mingguan dari Januari sehingga Mac, 2005. Aras 100% diambil sebagai nilai asal. Indeks mata wang berikut didagangkan di dalam jarak dari 80-110% dengan turun naik +/-20% atau 70% melebihi amplitud nilai asal. Dalam terma statistik, ia bermakna bahawa ECB dan FRS tidak membuat dasar kewangan bebas semasa tempoh keseluruhan yang diambil. Kadar korelasi positif 50% dalam carta sejarah menarik perhatian kita bahawa pengawal selia lebih cenderung menentang sesama sendiri (kotak merah) berbanding berkerjasama (kotak hijau). Kotak merah terbaru memaparkan bahawa lebih dekat ke segmen carta akhir (2012-2013) kedua-dua mata wang berkembang pada masa yang sama. Graf berikut memaparkan indeks euro (garisan hitam) dan indeks dolar (garisan biru) dalam rangka masa mingguan.

Data ditetapkan dari 2005 sehingga 2013. Sumber: IFC Markets, platform NetTradeX:

Pada fasa ini, baki dagangan dalam Kesatuan Eropah meningkat dari €112.3 kepada €51.8bln euros, manakala dalam AS ia bangkit daripada $460.742 kepada $400.253bln dolar. Mata wang berikut meningkat oleh kerana pasca krisis rangsangan eksport, manakala indeks berundur ke 80%. Pelonggaran kuantitatif merupakan strategi yang popular, yang diperkenalkan bertujuan untuk meningkatkan modal pada sektor industri dan perkhidmatan dan menarik pembeli bon kerajaan yang berpotensi. “Duit jangka panjang”, yang dibawa oleh program QE, memaparkan pelabur jangka panjang yakin dalam pemulihan ekonomi. Ketika pasaran mula beransur-ansur menyerap bon, hutang negara mula berkembang.

Reaksi ECB

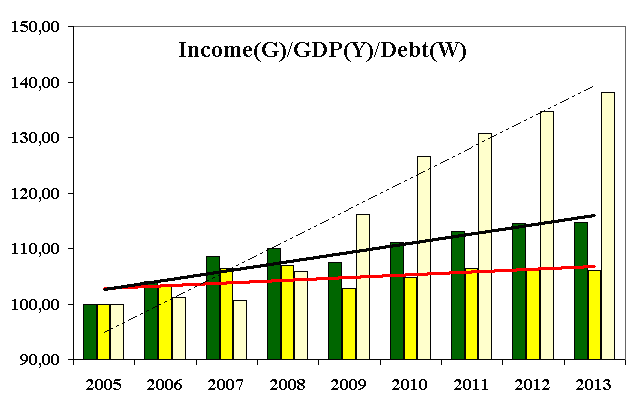

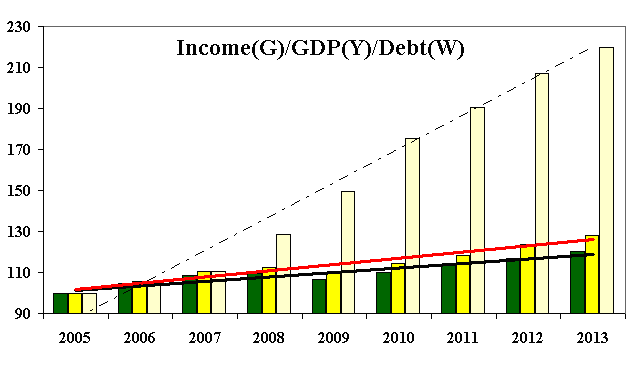

Carta di bawah memaparkan pendapatan per kapita, GDP dan hutang negara dalam negara eurozone. Pada tahun 2009, lonjakan hutang negara (garisan titik) telah melibihi GDP (garisan merah) dan berkembangan pendapatan (garisan hitam). Sejak pelancaran program QE, baki dagangan mula meningkat. Tujuan utama adalah untuk meningkatkan pendapatan isi rumah. Namun, jurang diantara GDP dan pendapatan secara perlahan-lahan membesar sebagai jarak diantara GDP dan hutang hurang (lihat garisan diverging regression). Hutang maju 1.64% lebih pantas dari GDP, manakala pendapatan peribadi telah mengatasi perkembangan GDP sebanyak 3.4%. Kesimpulannya, campur tangan kewangan dalam eurozone menarik modal, yang lebih cenderung ditambah dalam pendapatan peribadi daripada merangsang GDP.

Petunjuk asas ekonomi dalam eurozone.

Pendapatan per kapita (hijau), GDP (kuning) dan hutang negara (putih):

Jika struktur eurozone kekal tidak berubah dan tiada rangasangan perkembangan tambahan yang dijumpai, model ekonomi semasa akan berubah kepada piramid kewangan. Pada satu masa hutang akan menuntut pembiayaan semula. Kemungkinan sebab pemulihan yang perlahan adalah kerana keengganan untuk melaksanakan dasar pengurangan dan kecekapan cukai yang rendah. Perhatian, tempoh perkembangan yang tidak tetap disebabkan oleh perunduran mata wang, sejak tahun 2008 (lihat rajah di bawah). Pada dasarnya corak ini membolehkan menarik modal jangka panjang dan merangsang pertumbuhan, seperti yang dinyatakan di atas.

Reaksi FRS

Analisis dasar FRS dalam tempoh pergolakkan mata wang (kotak merah). Corak mempunyai ciri-ciri kuantitatif sama: Indeks Dolar jatuh sejak tahun 2009, manakala eksport meningkat. Hasilnya, aliran pelaburan memindahkan GDP dariapa zon merah (negatif 2% pada 2008) ke zon hijau (positif 5% pada 2013).

Ciri-ciri piramid kewangan boleh dilihat lebih jelas di sini: hutang negara meningkat 5.44 lebih pantas berbanding GDP. Namun, aktiviti pelabur adalah wajar pada tempoh berikut: lonjakan GDP meningkatkan pendapatan peribadi dengan menggunakan sumber-sumber ekonomi sendiri, bukan melalui mengarahkan semula wang untuk membayar jaminan sosial. Kedua-dua pengawal selia mengambil kesempatan daripada pelonggaran kuantitatif untuk menarik pelaburan dan menyediakan untuk pemulihan ekonomi yang mampan. Dalam kedua-dua kes, langkah-langkah tersebut membentuk satu struktur piramid kewangan. Walau bagaimanapun, bercakap mengenai eurozon, piramid berikut lebih cenderung untuk runtuh disebabkan oleh faktor-faktor asas yang telah dinyatakan. Perang mata wang, yang bermula pada 2008, memberi lebih kepada ekonomi Amerika, sejak ia menukar pertumbuhan GDP kepada pendapatan.

Petunjuk ekonomi asas di AS.

Pendapatan per kapita (hijau), GDP (kuning) dan hutang negara (putih):

Bertentangan atau berkerjasama?

ECB dan FRS semasa berada dalam fasa berkerjasama. Menukar dari berkerjasama ke bertentangan diperlukan ketika krisis ekonomi global dunia dan tidak menguntungkan, apabila terdapat peneraju pertumbuhan seperti ekonomi Amerika. Menjadi rakan kongsi utama dagangan AS, Kesatuan Eropah tidak berminat dalam peperangan mata wang, oleh kerana ia secara langsung boleh mendapat manfaat daripada pemulihan ekonomi AS. Namun, pelonggaran kuantitatif di Kesatuan Eropah sebahagiannya sudah berkurang: tahap kecairan daripada penjualan bon Euro kebanyakkannya digunakan untuk pembayaran sosial dan hanya selepas itu untuk menyokong sektor sebenar. Kami menganggap bahawa skala penuh program QE secara beransur-ansur akan berakhir dan sumber ekonomi Eropah akan ditujukan untuk mengurangkan hutang. Pembekuan sementara kadar di AS adalah langkah yang berguna pada peringkat semasa kerjasama mata wang. Jika pihak berkuasa berpegang kepada senario ini pada masa akan datang, EUR/USD dan pasangan yang berkaitan (GBP/USD, USD/CHF) akan memaparkan gerakan trend dan bukannya gerakan purata perkembalian. Kami menyarankan pedagang kedudukan untuk mempertimbangkan ini, apabila membina strategi dagangan peribadi. Anda boleh melihat salah satu daripada strategi dengan menonton webinar kami - "Strategi berdagang Forex: Indeks Persilangan Pasaran. Pendekatan rangkaian":

Artikel sebelumnya

- Kadar Pertukaran dan Pembuatan Alatan Kewangan Baru

- Keuntungan dalam pasaran minyak bear dan bull

- Dagangan pasangan dengan spread songsang: 3 langkah penerangan

- Kaedah Dagangan Portfolio – Kembangkan Alatan Dagangan Anda

- Portfolio Quoting Method – Kaedah Baru Analisis Pasaran Kewangan

- Portfolio Quoting Method - Strategi Dagangan Baru