- Dagangan

- Spesifikasi Alatan

- Pustaka Alatan Sintetik

- Pelaburan Indeks mata wang Euro

&EUR_Index - Indeks mata wang Euro

Butiran Euro / Mata wang

Indeks mata wang berikut digunakan untuk analisis dan dagangan mata wang utama Eropah EUR terhadap pasaran Forex lain. Portfolio mata wang tertinggi kecairan - EUR, USD, JPY, AUD, CHF, dan CAD digunakan sebagai petunjuk sistemik pasaran.

Kelebihan

- Indeks berikut bertindak balas secara stabil dan ketara dengan peristiwa asas Eurozone.

- Indeks membentuk channel trend yang stabil, yang bersesuaian dengan dagangan kedudukan.

- Sensitiviti indeks terhadap peristiwa asas di zon mata wang lain adalah minimum. Ini membolehkan mengenal pasti pergerakkan trend rendah kadar turun naik indeks berikut, yang mencerminakn keadaan Eurozone.

Asas teori untuk membuat alatan berikut boleh didapati di bawah di bahagian “Pengaplikasian”.

Struktur

Parameter

Waktu dagangan

Pengapalikasian

Struktur

| &EUR_Index | № | Aset | Isi padu / 1 PCI | Peratus | Isi padu (USD) / 1 PCI | Unit ukuran |

|---|---|---|---|---|---|---|

| Bahagian dasar | 1 | EUR | 778.6039 | 100.000 | 1000.0000 | EUR |

| Bahagian sebutan | 1 | USD | 43.500 | 4.3500 | 43.5000 | USD |

| 2 | JPY | 19811.427 | 18.2000 | 182.0000 | JPY | |

| 3 | GBP | 115.200 | 18.8000 | 188.0000 | GBP | |

| 4 | CHF | 180.353 | 19.2000 | 192.0000 | CHF | |

| 5 | AUD | 221.509 | 19.8000 | 198.0000 | AUD | |

| 6 | CAD | 215.170 | 19.6500 | 196.5000 | CAD |

Parameter

| Standard | Beginner | Demo | |

|---|---|---|---|

| Spread Tetap dalam pip | |||

|

Spread Terapung dalam pip | |||

| Jarak pesanan dalam pip | |||

| Swap (long/Short) dalam mata pada Vol | |||

|

Isi padu tersedia | |||

| Kos 1 pip dalam USD bagi isi padu |

Waktu dagangan

| Hari dalam seminggu | Masa Server | Masa dagangan serantau |

| Isnin | 00:00 — 24:00 | 00:00 — 24:00 |

| Selasa | 00:00 — 24:00 | 00:00 — 24:00 |

| Rabu | 00:00 — 24:00 | 00:00 — 24:00 |

| Khamis | 00:00 — 24:00 | 00:00 — 24:00 |

| Jumaat | 00:00 — 22:00 | 00:00 — 22:00 |

| Sabtu | — | — |

| Ahad | — | — |

Pengapalikasian

Di dalam kajian perolehan pertukaran asing yang dijalankan oleh Bank of International Settlement pada April 2013 (http://www.bis.org/) 7 mata wang utama, yang kami ambil kira, menonjol di dalam isi padu perolehan pertukaran bulanan:

| Mata wang | Perolehan saham, % |

| USD | 43.5% |

| EUR | 16.7% |

| JPY | 11.5% |

| GBP | 5.9% |

| AUD | 4.3% |

| CHF | 2.6% |

| CAD | 2.3% |

Di barisan kanan disenaraikan, perolehan pertukaran asing saham mata wang dalam susunan menurun. Di dalam indeks tidak diambil kita mata wang dengan peroleha kurang daripada 2%.

Untuk mencipta indeks kami mengambil kira (sebutan) euro terhadap “portfolio standard”, yang terdiri daripada 6 mata wang kecairan lain: USD+JPY+AUD+CHF+CAD. Mengoptimumkan pemberat dilaksanakan supaya asasnya memiliki sensitiviti minimum terhadap peristiwa di Eurozone. Pemberat, selaras dengan sebutan asas, dipilih berasaskan zon mata wang dengan prinsip ““non-interference””.

Di sini kami akan menerangkan prinsip berikut. Jadual keutamaan kecairan mata wang untuk sebutan pertukaran asing terhadap euro dilaksanakan berasaskan pada kajian perolehan pertukaran asing tahun 2013. (http://www.bis.org/publ/rpfx13fx.pdf)

| Pasangan Mata Wang | Perolehan Saham, % | Sisa Pengaruh Saham, % |

| EUR/USD | 24.1 | 6.7 |

| EUR/JPY | 2.8 | 28 |

| EUR/GBP | 1.9 | 28.9 |

| EUR/CHF | 1.3 | 29.5 |

| EUR/AUD | 0.4 | 30.4 |

| EUR/CAD | 0.3 | 30.5 |

Jumlah saham perolehan euro relatif kepada alatan kecairan yang diambil kira adalah 30.8%. Kemudian, sisa saham adalah bersamaan dengan perbezaan diantara jumlah saham dan saham EUR/x saham pasangan mata wang.

Sisa saham mencirikan kestabilan mata wang (EUR) terhadap perubahan di dalam harga bahagian sebutan. Untuk mendapatkan kadar turun naik yang ketara di dalam indeks berikut, mata wang lain yang terlibat “counterpart” (EUR/x) diperlukan dengan pemberat yang bersamaan dengan sahamnya di dalam operasi pertukaran asing. Oleh yang demikian, nilai daripada barisan kanan Jadual 2, boleh diguna pakai untuk menentukan pemberat mata wang bagi menyempurnakan penciptaan indeks berikut.

Harus diingat kembali struktur indeks Euro boleh dipaparkan seperti berikut:

Kita mengambil pemberat wi untuk pembahagian asas terhadap sisa pengaruh saham (barisan kanan di dalam Jadual 2). Oleh yang demikian, secara tidak langsung kita meningkatkan kestabilan indeks selaras dengan peristiwa di Eurozone. Dengan itu bahagian dasar – Euro, yang menentukan sensitiviti indeks. Anggaran hasil untuk portfolio asas: USD(4.35%) + JPY(18.2%) + GBP(18.8%) + AUD(19.8%) + CAD (19.65%).

Alatan &EUR_Index amat sensitif dengan perubahan asas di dalam pertumbuhan ekonomi EU. Oleh itu, ia amat bersesuaian dengan strategi mengikuti trend di dalam tempoh ketika peristiwa asas dinantikan: ECB president announcements, publications of the Balance of Trade, releases of consumer price indexes (CPI) dan lain-lain.

Di dalam platform dagangan NetTradeX membeli alatan bermakna peruntukan modal diantara kedudukan panjang di EUR dan kedudukan pendek di portfolio asas:

USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%). Hasilnya, PCI dibentuk menggunakan model GeWorko.

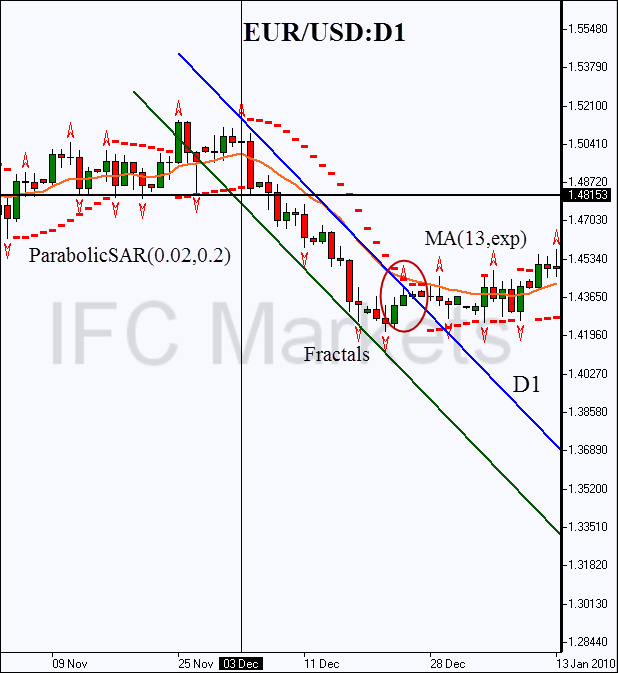

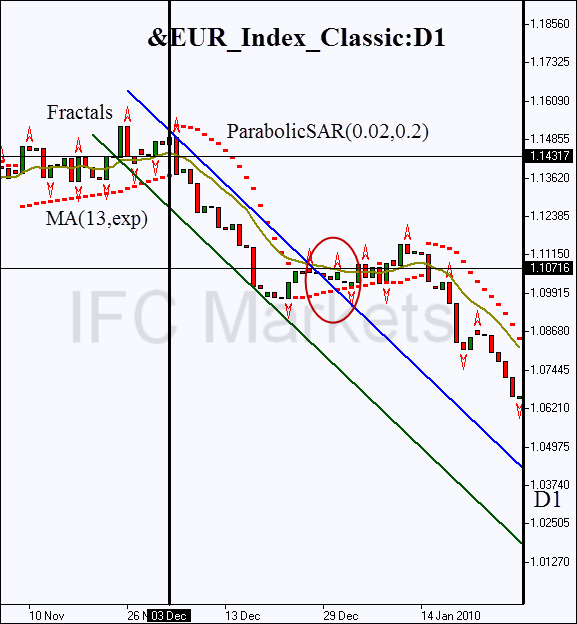

Garisan menegak menandakan ucapan ECB President Jean Claude Trichet’s di sediang media Brussels pada December 3, 2009. Trichet mengumumkan ECB bermula dengan penurunan berperingkat terhadap program sokongan bank komersial. Selain itu, kadar faedah apungan akan dikenakan untuk program berikut. Pengumuman berikut menyebabkan penurunan tarikan mata wang Eropah untuk pelabur asing. Harga PCI (Personal Composite Instrument/Alatan Komposit Peribadi) mengakhiri hala tuju melintangnya dan membentuk channel trend menurun, yang mengesahkan kelemahan mata wang Eropah. Untuk tempoh 85-hari cahnnel trend wujud, hasil keuntungan indeks berikut bersamaan dengan 6%. Kelebaran channel trend yang mencirikan kadar turun naik atau risiko, bersamaan dengan 1.8% harga permulaan. Kita boleh meramal pulangan kedudukan dagangan dengan nisbah keuntugan terhadap risiko: 3.3 (>2). Oleh yang demikian indeks berikut amat bersesuaian untuk dagangan kedudukan.

Rajah.1. Carta D1 &EUR_Index

Rajah.2. Carta D1 EUR/USD

Harus diingati alatan asas EUR/USD bertindak balas lebih rawak pada peristiwa yang sama. Keuntungannya bersamaan dengan 2.7% dan kadar turun naik adalah volatility 2.1%. Oleh yang demikian pulangan 1.3, hampir tiga kali ganda lebig rendah berbanding indeks: 1.3 vs. 3.3. Kedudukan ditutup di dalam kedua-dua situasi ketika garisan trnedline harian ditembusi. Kedudukan dibuka ketika aras support terdekat melintasi selepas Disember 3. Aras berikut dikenal pasti dengan menggunakan petunjuk Bill Williams fractal dan bersamaan dengan 1.48153 untuk euro (lihat Rajah 2).

Seperti mana yang dibuktikan di dalam contoh, selain daripada ia amat bersesuaian untuk dagangan trend, alatan berikut turut membolehkan kita untuk mempelbagaikan risiko dan mengelakkan ketidak stabilan palsu. Perhatikan selepas sidang media ECB perisitwa asas berkait dengan pembangunan ekonomi zon mata wang lain tidak memberi impak pada pergerakkan indeks: PCI menapis kadar turun naik.

Sebagai contoh, pada 24 Disember 2009 petunjuk bulanan – Unemployment Claims di AS diterbitkan. Hasil petunjuk berikut lebih rendah berbanding aras ramalan (452K vs. 471K) dan lebih rendah berbanding nilai sebelum ini pada 480K: Unemployment Claims menurun 6%. Peritiwa berikut menyebabkan pengukuhan pada Dolar, yang selaras dengan pemecahan garisan trendline pasangan mata wang EUR/USD. Manakala, tindak balas indeks &EUR_Index melebihi aras: trend berterusan dengan pembetulan kecil. Seperti mana dapat dilihat, channel trendline indeks bertahan lebih lama berbanding cahnnel alatan asas. Risiko terhadap perubahan tajam di dalam mana-mana ekonomi membangun dapat dikurangkan oleh kerana asasnya. Dengan itu, asas mengoptimumkan berdasarkan pada prinsip “non-interference principle” membolehkan untuk meningkatkan kemungkinan keuntungan dan pulangan. Pencabulan dasar berikut menyebabkan ketidak stabilan di dalam tingkah laku portfolio. Ayuh kita lihat portfolio lain, dibentuk menggunakan kedah klasik pembentukkan indeks - sebagai contoh, pemberat aset pasaran indesk terkemuka S&P500, DAX, CAC40 ditentukan berdasarkan pada permodalan syarikat.

Selaras dengan model klasik kita tetapkan pemberat wi untuk pembahagian asas terhadap perolehan saham (Barisan kanan di dalam Jadual 2), yang bersamaan mata wang permodalan. Carta harian indeks berikut untuk tempoh ketika sidang media ECB President’s dipaparkan di dalam Rajah 3. Tindak balas indeks klasik berikut menyerupai pasangan mata wang EUR/USD: Dolar memiliki 80% saham di dalam portfolio sebutan oleh kerana perolehan saham tertinggi. Oleh itu pemecahan garisan trendline berlaku sesudah lepas itu: pada Disember 27, 2009. Mempebagaikannya membolehkan untuk meningkatkan keuntungan kepada 3%, dan pulangan kepada 1.3. Pada masa yang sama kadar turun naik bersamaan 2.3%. Oleh yang demikian pulangan indeks bersamaan dengan pulangan pasangan mata wang EUR/USD dengan keuntungan yang lebih tinggi sedikit: 3% vs. 2.7%. Seperti mana kelihatan daripada contoh berikut, model klasik pembentukkan indeks tidak bersesuaian dengan zon mata wang, dengan itu membenarkan indeks asas yang diciptakan sebelum ini.

Rajah.3. Carta &EUR_Index_Classic. Dioptimumkan dengan perolehan saham.

Bagi alatan dagangan PCI, hanya terdapat di IFC Markets, buka akaun secara percuma dan muat turun NetTradeX.