- Seminar

- Strategi Dagangan Forex

Strategi Dagangan Forex

Apa itu Strategi Perdagangan Forex

Di pasaran yang sangat tidak stabil di mana harga bergerak dengan pantas, pedagang sangat memerlukan sesuatu yang boleh dipercayai, inilah strategi perdagangan forex. Strategi perdagangan forex adalah teknik yang digunakan oleh pedagang forex untuk membantu memutuskan sama ada membeli atau menjual pasangan mata wang pada waktu tertentu.

Strategi perdagangan forex boleh didasarkan pada analisis teknikal, analisis fundamental, atau kedua-duanya. Strategi biasanya dibina berdasarkan isyarat perdagangan, yang pada dasarnya memicu tindakan. Terdapat strategi perdagangan forex terkenal yang mudah dijumpai atau peniaga sendiri boleh membina sendiri.

Jenis Strategi Perdagangan

Perdagangan hayun

Strategi ini adalah strategi perdagangan jangka panjang, ketika perdagangan tetap terbuka dari beberapa hari hingga, kadang-kadang, beberapa minggu. Inti strategi perdagangan Swing adalah memanfaatkan turun naik besar pasaran "hayun".

Analisis asas memainkan peranan penting dalam jangka masa yang lebih lama. Pergerakan arah yang kuat sering dipicu oleh berita pasaran yang penting atau tidak dijangka, seperti penyata pendapatan korporat atau mesyuarat bank pusat, yang bermaksud peniaga swing perlu menyedari asas pasaran.

Terdapat cara untuk mengembangkan rancangan perdagangan yang boleh dipercayai. Berikut adalah teknik perdagangan swing yang paling biasa yang ingin kami kongsikan kepada anda.

Pratonton Taktik Perdagangan Swing

- Crossover purata bergerak - Apabila MA jangka pendek melintasi MA jangka panjang, itu adalah isyarat beli, kerana ini menunjukkan bahawa trend sedang berubah. Ini dikenali sebagai "salib emas."

- Corak cawan dan pegangan - Cawan dan pemegang adalah corak carta teknikal yang menyerupai cawan dan pemegang di mana cawan itu berbentuk "u" dan pemegangnya sedikit melayang ke bawah. Cawan dan pegangan dianggap sebagai isyarat kenaikan harga yang meluas ke arah aliran menaik, dan digunakan untuk melihat peluang untuk bertahan lama.

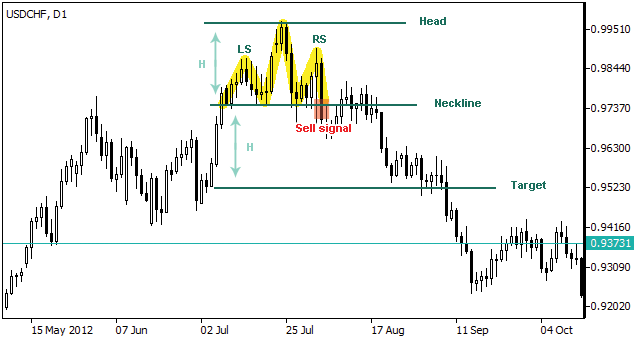

- Corak kepala dan bahu - Pola kepala dan bahu adalah petunjuk teknikal dengan corak carta yang dijelaskan oleh tiga puncak, dua di luarnya tinggi dan tengahnya tertinggi. Corak kepala dan bahu menggambarkan pembentukan carta tertentu yang meramalkan pembalikan arah aliran menaik ke menurun.

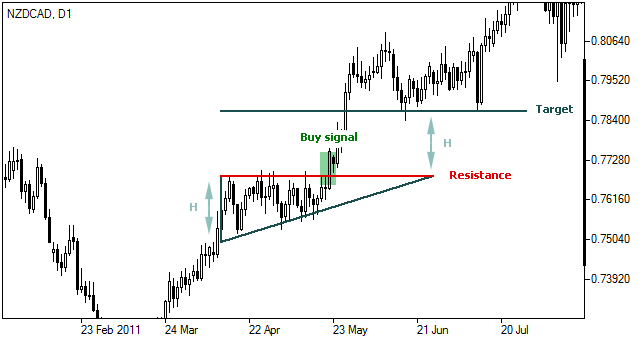

- Bendera - Bendera adalah kawasan penyatuan yang ketat dalam tindakan harga yang menunjukkan pergerakan arah aliran yang mengikuti secara langsung setelah pergerakan harga yang tajam. Corak biasanya terdiri dari antara lima hingga dua puluh bar harga. Corak bendera boleh menjadi arah aliran menaik (bendera kenaikkan) atau arah aliran bawah (bendera penurunan).

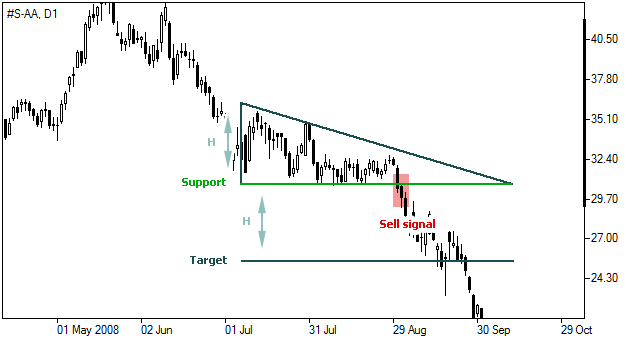

- Segitiga - Segitiga adalah corak grafik, yang digambarkan dengan melukis garis arah aliran di sepanjang julat harga yang saling bertumpu, yang menunjukkan jeda dalam tren yang berlaku. Penganalisis teknikal mengkategorikan segitiga sebagai corak kesinambungan.

Batang lilin pembalikan utama

Batang lilin pembalikan kunci juga boleh digunakan untuk melengkapkan taktik asas untuk pelaksanaan yang lebih tepat. Pembalikan utama adalah corak perdagangan satu hari yang mungkin menandakan pembalikan arah aliran. Nama lain yang sering digunakan untuk pembalikan kunci termasuk "pembalikan satu hari" dan "hari pembalikan."

Strategi Dagangan Forex Yang Berfungsi

Terdapat banyak strategi perdagangan Forex yang beredar dalam perdagangan dan kadang-kadang boleh membingungkan mana yang harus dipilih. Mana yang berfungsi? Di bawah ini kami akan berkongsi dengan anda yang paling berjaya.

Ini adalah strategi perdagangan yang berfungsi dengan baik semasa pelaksanaan perdagangan Forex..

Strategi perdagangan scalping sangat popular dalam perdagangan Forex Scalpers memberi tumpuan untuk membuat keuntungan pada pergerakan kecil yang sering terjadi dan pasaran kegemaran yang tidak terdedah kepada pergerakan harga secara tiba-tiba. Strategi melibatkan membuka sejumlah besar perdagangan dalam usaha untuk menghasilkan keuntungan kecil setiap satu. Kelemahan scalping adalah bahawa peniaga tidak mampu tinggal dalam perdagangan terlalu lama, ditambah scalping memerlukan banyak waktu dan perhatian untuk mencari peluang perdagangan baru.

Sebagai contoh peniaga yang mendapat keuntungan dari pergerakan harga untuk perdagangan Saham Adidas AG dengan harga $ 318. Pedagang akan membeli dan menjual sejumlah besar saham Adidas AG, katakan 100,000, dan menjualnya semasa pergerakan harga dalam jumlah kecil. Kenaikan harga boleh serendah $ 0.05 atau kurang, menghasilkan keuntungan kecil dari setiap saham, tetapi kerana pembelian dan penjualan banyak, keuntungan mungkin cukup kuat.

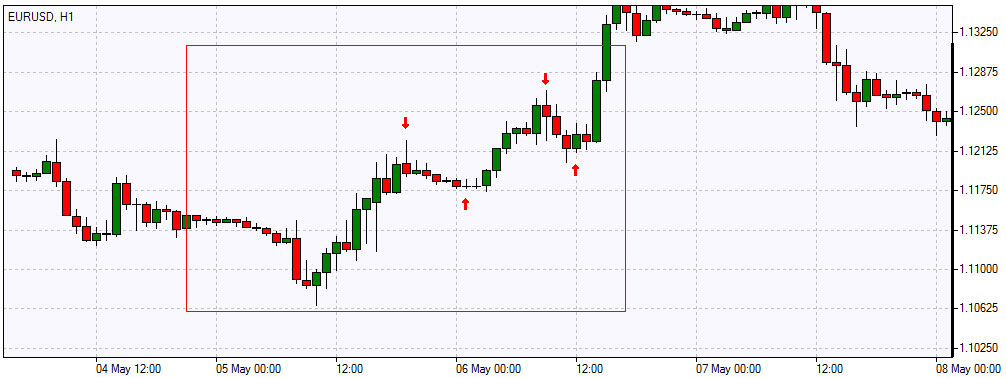

Strategi perdagangan hari merujuk kepada perdagangan semasa hari perdagangan. Cukup sederhana - semua perdagangan mesti dibuka dan ditutup pada hari perdagangan. Strategi perdagangan hari berlaku di semua pasaran, walaupun lebih banyak digunakan dalam perdagangan mata wang. Semasa melaksanakan strategi perdagangan hari, pedagang memantau dan mengurus perdagangan terbuka sepanjang hari.

Perhatikan, membiarkan kedudukan terbuka semalam penuh dengan kehilangan wang.Jenis strategi ini sering berdasarkan berita, acara yang dijadualkan secara khusus - berita ekonomi, statistik, pilihan raya, kadar faedah. Pada dasarnya, salah satu cara untuk melaksanakan strategi ini adalah dengan memperhatikan berita yang boleh mempengaruhi mata wang, dan bertindak sesuai. Itulah sebabnya, lebih kerap daripada hari peniaga berniaga lebih aktif pada waktu pagi, kerana kebanyakan berita dikeluarkan pada waktu itu.

Terdapat beberapa peraturan yang tidak boleh dipatuhi oleh peniaga hari ini untuk memastikan diri mereka daripada risiko:

- Pedagang harian mengikuti peraturan satu peratus - jangan sekali-kali memasukkan lebih daripada 1% modal atau akaun perdagangan ke dalam satu perdagangan. Sekiranya peniaga mempunyai $ 10,000 dalam akaun perdagangan, posisi dalam instrumen tertentu tidak boleh lebih dari $ 100.

- Menetapkan stop loss dan mengambil untung - adalah harga di mana peniaga akan menjual saham dan mengambil kerugian pada perdagangan (ini berlaku apabila perdagangan tidak berjalan seperti yang dirancangkan, dengan cara ini adalah pendekatan penurunan kerugian).

- Menetapkan titik Take-profit adalah harga di mana peniaga akan menjual saham dan mengambil keuntungan dari perdagangan.

Perdagangan Posisi adalah strategi jangka panjang, ada yang menyebutnya strategi "beli dan tahan". Semasa strategi Posisi Perdagangan, peniaga biasanya menggunakan carta jangka panjang, dari harian hingga bulanan, dan dengan gabungan kaedah lain menetapkan trend pasaran semasa. Perdagangan seperti ini berlangsung dari beberapa hari hingga beberapa minggu atau lebih. Idea utama strategi perdagangan kedudukan adalah untuk menentukan arah pasaran dan memanfaatkannya.

Fluktuasi pasaran kecil tidak dianggap penting kerana tidak membuat tren, oleh itu tidak mempengaruhi strategi perdagangan kedudukan, tidak seperti Scalping di mana keseluruhan strategi didasarkan padanya. Oleh kerana strategi perdagangan kedudukan bergantung pada analisis fundamental, wajar untuk memantau dasar monetari bank pusat, perkembangan politik serta petunjuk teknikal jangka panjang dan persekitaran makroekonomi.

Strategi Dagangan Berasaskan Analisis Forex

Kebanyakkan strategi dagangan Forex adalah berdasarkan pada analisis pasaran Forex utama yang digunakan untuk memahami hala tuju pasaran. Kaedah analisis berikut merangkumi analisis teknikal, analisis asas dan sentimen pasaran.

Setiap daripada kaedah analisis yang dinyatakan di atas digunakan dengan kaedah tertentu untuk mengenal pasti trend pasaran dan membuat ramalan yang munasabah, terhadap tingkah laku pasaran pada masa akan datang. Di dalam analisis teknikal para pedagang beroperasi khususnya dengan carta dan alat teknikal yang pelbagai untuk memaparkan keadaan harga mata wang pada masa lepas, semasa dan akan datang, manakala di dalam analisis asas keutamaanya khusus pada makroekonomi dan faktor politik yang secara tidak langsung memberi kesan kepada pasaran pertukaran asing. Pendekatan berbeza pada trend pasaran boleh didapati dari sentimen pasaran, yang berdasarkan pada tingkah laku dan pendapat pedagang lain. Di bahagian bawah anda boleh dapati butiran lanjut setiap kaedah analisis.

Strategi Analisis Teknikal Forex

Strategi Analisis Teknikal

Analisis teknikal adalah alat paling berguna yang boleh dipercayai oleh peniaga. Ia membantu meramalkan pergerakan harga dengan memeriksa data sejarah - kemungkinan besar yang akan berlaku berdasarkan maklumat masa lalu. Walaupun begitu, sebahagian besar pelabur menggunakan analisis teknikal dan fundamental untuk membuat keputusan.

Sebelum menyelami strategi analisis teknikal, ada satu perkara lagi yang biasanya dilakukan oleh peniaga - biasanya ada dua cara yang berbeza untuk mendekati analisis teknikal: pendekatan top-down dan bottom-up. Pada dasarnya pendekatan top-down adalah analisis makroekonomi pertama dan kemudian fokus pada sekuriti individu. Pendekatan bottom-up memberi tumpuan kepada saham individu dan bukannya perspektif ekonomi makro.

Strategi Analisis Teknikal Forex

Strategi pertama yang penting, perlu diingat ketika memilih strategi analisis teknikal Forex - mengikuti satu sistem sepanjang masa tidak cukup untuk menjadi perdagangan yang berjaya.

- Strategi Perdagangan Trend Forex - Seperti dalam bidang lain trend adalah arah di mana pasaran bergerak. Pasaran pertukaran asing tidak bergerak dalam garis lurus, tetapi lebih dalam gelombang berturut-turut dengan puncak yang jelas atau tinggi dan rendah.

- Strategi Perdagangan Rentang Forex - biasanya dikaitkan dengan kurangnya arah pasaran dan digunakan ketika tidak ada trend, strategi ini dapat dilaksanakan pada bila-bila masa sahaja, tetapi strategi itu, sekali

lagi, sangat berguna jika pasaran kekurangan. Juga terdapat pelbagai jenis rentang yang berada di belakang strategi, seperti berikut:

- Rectangular Range - harga sekuriti diperdagangkan dalam julat terikat di mana tahap rintangan dan sokongan saling sejajar antara satu sama lain, menyerupai bentuk segi empat tepat. Model ini mempunyai kelebihan dan kekurangan: Kelebihan - julat segi empat menunjukkan tempoh penyatuan dan cenderung mempunyai jangka waktu yang lebih pendek daripada julat lain, yang dapat menyebabkan peluang perdagangan lebih cepat. Kekurangan - julat ini boleh membingungkan bagi peniaga yang tidak mencari corak jangka panjang yang dapat mempengaruhi pembentukan segi empat tepat.

Julat Diagonal harganya turun atau naik melalui saluran kecenderungan miring, saluran ini boleh berbentuk segi empat, melebar, atau menyempit. Model ini mempunyai kelebihan dan kekurangan juga:

Kelebihan - dengan julat pepenjuru, penembusan cenderung berlaku di seberang pergerakan tren, yang memberi kelebihan kepada peniaga dalam menjangkakan pelarian dan memperoleh keuntungan.

Kekurangan - walaupun banyak penembusan julat pepenjuru berlaku agak cepat, ada yang memerlukan masa berbulan-bulan atau bertahun-tahun untuk berkembang, yang menyukarkan pedagang untuk membuat keputusan berdasarkan bila mereka menjangka pelarian akan berlaku.

- Julat Lanjutan - adalah corak grafik yang terungkap dalam tren. Kelebihan - julat kesinambungan terjadi dengan kerap di tengah-tengah tren yang sedang berlangsung, dan mereka sering menghasilkan pelarian cepat, yang menghasilkan keuntungan dengan cepat. Kekurangan - kerana corak kesinambungan berlaku dalam tren lain, ada kerumitan tambahan untuk menilai perdagangan ini, menjadikan rentang kesinambungan sedikit rumit, terutama untuk pedagang pemula.

- Julat Tidak Teratur - Dalam julat yang tidak teratur, menentukan kawasan sokongan dan rintangan boleh menjadi sukar, tetapi wajar. Kelebihan - julat tidak teratur boleh menjadi peluang perdagangan yang baik bagi pedagang yang mampu mengenal pasti garis rintangan yang membentukkan julat ini. Kekurangan - kerumitan julat tidak teratur sering memerlukan peniaga menggunakan alat analisis tambahan untuk mengenal pasti julat ini dan pelarian berpotensi.

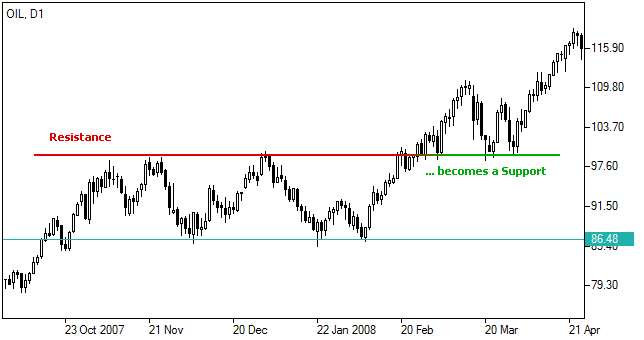

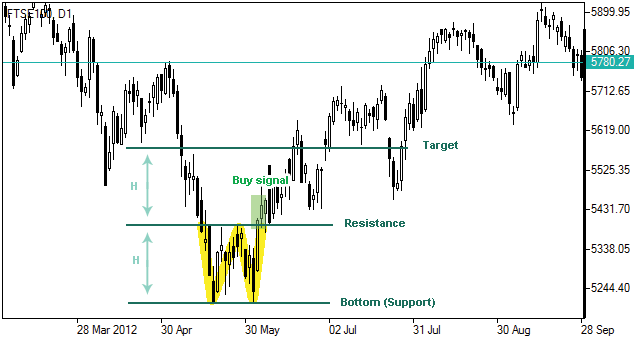

Panduan Strategi Perdagangan Sokongan dan Rintangan - Sokongan dan rintangan merujuk kepada titik harga di luar yang stoknya tidak mempunyai kecenderungan untuk jatuh atau naik. Level digunakan untuk menentukan arah mana yang hendak diperdagangkan dan pada tahap mana pedagang harus masuk atau keluar dari posisi. Untuk memahami inti strategi perdagangan sokongan dan rintangan, peniaga harus memahami apa itu tahap mendatar.

- Tahap sokongan - mewakili harga terendah yang cenderung untuk diperdagangkan saham.

- Tahap rintangan - mewakili harga tertinggi yang cenderung untuk diperdagangkan pada stok.

Istilah ini digunakan untuk merujuk pada tingkat harga pada carta yang cenderung bertindak sebagai penghalang, mencegah harga aset didorong ke arah tertentu. Pembentukan garis sokongan dikenakan undang-undang penawaran dan permintaan - apabila harga saham turun permintaan meningkat, sehingga bentuk garis sokongan, hal yang sama berlaku dengan garis rintangan hanya sebaliknya.

Apabila zon sokongan atau rintangan dikenal pasti, tahap harga tersebut dapat berfungsi sebagai titik masuk atau jalan keluar yang berpotensi kerana, ketika harga mencapai titik sokongan atau rintangan, ia akan melakukan salah satu daripada dua perkara — bangkit kembali dari sokongan atau rintangan tahap, atau melanggar tahap harga dan terus ke arahnya — sehingga mencapai tahap sokongan atau rintangan seterusnya.

Strategi Dagangan Carta Forex - dikembangkan berdasarkan analisis corak carta. Analisis carta memberi peluang kepada pedagang untuk melihat data sejarah, melihat kecenderungan pergerakan harga secara keseluruhan, melihat lebihan corak yang sama dan lain-lain. Bergantung pada maklumat yang dicari dan dimiliki oleh peniaga, dia dapat memilih carta yang paling sesuai untuk analisis.

Terdapat beberapa jenis carta: carta palang, carta garis, carta lilin dan carta titik dan rajah. Dengan menggunakan corak carta teknikal berikut, pedagang dapat membuat keputusan perdagangan yang lebih tepat:

Pola Lanjutan - corak harga yang menunjukkan gangguan sementara dari trend yang ada.

- Pennants - ciri utama penn adalah garis arah bergerak ke dua arah - satu akan menjadi garis arah aliran bawah dan yang lain garis arah aliran menaik. Kedua-dua garis aliran akhirnya bergabung dan itu merupakan isyarat untuk berdagang.

- Bendera - dibina dari dua garis arah selari yang boleh condong ke atas, ke bawah atau ke sisi - bendera yang mempunyai cerun ke atas muncul sebagai jeda ke bawah, bendera dengan bias ke bawah menunjukkan penembusan semasa pasaran sedang naik.

Baji - menggunakan dua garis arah aliran - baji dicirikan oleh dua garis aliran yang bergerak ke arah yang sama, sama ada ke atas atau ke bawah.

Baji yang miring ke bawah mewakili jeda semasa aliran menaik, baji yang miring ke atas menunjukkan gangguan sementara semasa kejatuhan pasaran. Kelantangan biasanya menyempit semasa pembentukan corak, hanya meningkat apabila harga pecah di atas atau di bawah corak baji.

Segitiga - adalah corak carta yang paling popular antara yang lain digunakan dalam analisis teknikal kerana ia lebih kerap berlaku berbanding dengan corak lain.

Terdapat 3 jenis segitiga yang paling biasa - segitiga simetri (berlaku apabila dua garis aliran bersatu antara satu sama lain dan hanya memberi isyarat bahawa pelarian mungkin berlaku — bukan arah), segitiga menaik (dicirikan oleh garis arah aliran atas rata dan naik garis arah aliran yang lebih rendah dan mencadangkan penembusan yang lebih tinggi kemungkinan besar), dan segitiga menurun (mempunyai garis arah aliran rendah yang rata dan garis arah aliran atas yang menunjukkan kemerosotan kemungkinan berlaku). Corak carta ini boleh berlangsung dari beberapa minggu hingga beberapa bulan.

- Cawan dan Pegangan - adalah corak kenaikkan berterusan di mana arah aliran menaik berhenti, tetapi kan berterusan apabila corak itu ditetapkan. Kemunculan pertama bentuk "V" dengan ketinggian yang sama di kedua sisi cawan, lalu "pegangan" dalam tren akan lebih mantap - corak yang lebih rata dan terkawal dengan kenaikan yang lebih perlahan.

- Corak Pembalikan - corak harga yang menandakan perubahan arah aliran dikenali sebagai corak pembalikan.

- Kepala dan bahu - corak boleh muncul di puncak atau bawah pasaran sebagai rangkaian tiga tolakan: puncak awal diikuti dengan detik kedua dan lebih besar dan kemudian dorongan ketiga yang meniru yang pertama.

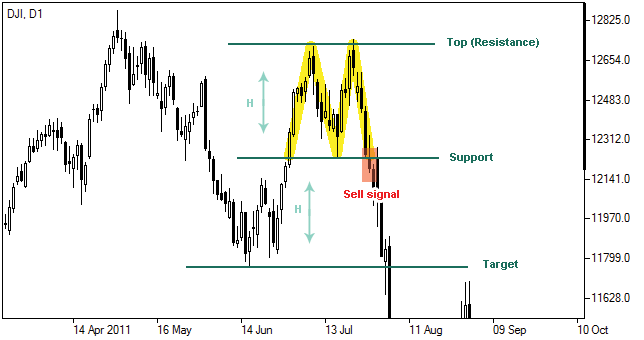

- Bahagian Atas Berkembar - di mana pasaran telah membuat dua percubaan yang tidak berjaya untuk menembus tahap sokongan atau rintangan. bertindak dengan cara yang sama seperti double bottom dan boleh menjadi isyarat perdagangan yang kuat untuk pembalikan arah aliran. Corak terbentuk apabila harga menguji tahap sokongan atau rintangan yang sama tiga kali dan tidak dapat menembus.

- Jurang - berlaku apabila terdapat ruang kosong antara dua tempoh perdagangan yang disebabkan oleh kenaikan atau penurunan harga yang ketara.

Strategi Perdagangan Isipadu Forex - Volume Trading adalah jumlah sekuriti yang diperdagangkan untuk waktu tertentu. Semakin tinggi kelantangan, semakin tinggi tahap tekanan, yang, bergantung pada jumlah nuansa, dapat menunjukkan permulaan tren. Analisis jumlah dapat membantu memahami kekuatan kenaikan dan penurunan saham individu dan pasaran secara umum.

Untuk menentukannya, peniaga harus melihat bar volume perdagangan, yang ditunjukkan di bahagian bawah carta. Sebarang pergerakan harga lebih ketara jika disertai dengan jumlah yang agak tinggi + jumlah yang lemah. Tidak semua jenis volume boleh mempengaruhi perdagangan, tetapi jumlah wang dalam jumlah besar yang diperdagangkan dalam hari yang sama dan sangat mempengaruhi pasaran.

There are a few general steps to take, before making trading decisions.

- Pengesahan Trend - Peniaga perlu meningkatkan jumlah dan meningkatkan semangat untuk terus mendorong harga lebih tinggi. Kenaikan harga dan penurunan volume mungkin menunjukkan kurangnya minat, ini mungkin merupakan peringatan kemungkinan pembalikan. Penurunan harga (atau kenaikan) pada jumlah yang sedikit bukanlah isyarat yang kuat. Penurunan harga (atau kenaikan) pada jumlah besar adalah isyarat yang lebih kuat bahawa sesuatu dalam stok pada dasarnya telah berubah.

- Gerakan dan Isipadu Ekzos - Di pasaran yang naik atau turun, kita melihat keletihan pergerakan biasanya, pergerakan harga yang tajam, digabungkan dengan peningkatan volume yang tajam, menandakan kemungkinan akhir trend.

- Tanda menaik - Kelantangan boleh berguna untuk melihat tanda kenaikkan. Sebagai contoh, jumlah meningkat apabila harga jatuh, dan kemudian harga bergerak naik dan turun lagi. Sekiranya harga tidak jatuh di bawah paras rendah sebelumnya ketika bergerak kembali, dan volum menurun semasa penurunan kedua, maka ini biasanya ditafsirkan sebagai tanda kenaikan harga.

- Pembalikan Volume dan Harga - Sekiranya, setelah harga berpanjangan bergerak lebih tinggi atau lebih rendah, harga mulai berubah-ubah dengan sedikit pergerakan harga dan jumlah besar, ini mungkin menunjukkan pembalikan dan harga akan berubah arah.

- Kelantangan dan Penembusan berbanding Pecahan Palsu - Pada penembusan awal dari julat atau corak carta lain, kenaikan jumlah menunjukkan kekuatan dalam pergerakan. Perubahan volum sedikit atau penurunan pada breakout bercakap mengenai kekurangan minat - kebarangkalian lebih tinggi untuk breakout palsu.

- Sejarah Jilid - Kelantangan harus dilihat berbanding sejarah terkini. Membandingkan jumlah hari ini dengan 50 tahun yang lalu mungkin memberikan data yang tidak berkaitan. Semakin baru kumpulan data, hasil yang lebih relevan kemungkinan besar.

- Sejarah Jilid - Kelantangan harus dilihat berbanding sejarah terkini. Membandingkan jumlah hari ini dengan 50 tahun yang lalu mungkin memberikan data yang tidak berkaitan. Semakin baru kumpulan data, hasil yang lebih relevan kemungkinan besar.

- Analisis Jangka Masa Berganda - menganalisis harga keselamatan dalam jangka masa yang berbeza dan mengesan "lingkaran perdagangan", dengan kata lain menemui corak berulang dan memanfaatkannya. Ia dapat dilakukan pada skala kerangka waktu yang lebih kecil atau lebih besar. Prosesnya bermula dari penentuan arah pasar dengan tepat pada jangka waktu yang lebih lama, kemudian penggerudian menjadi lebih pendek - mis. Carta 5 minit.

- Petunjuk Teknikal dalam Strategi Perdagangan Forex - didasarkan pada isyarat corak yang dibentuk oleh harga, jumlah dan kepentingan terbuka sekuriti. Analisis teknikal adalah perdagangan yang membantu menilai

pelaburan dan mengenal pasti peluang perdagangan dengan menganalisis trend statistik yang dikumpulkan dari aktiviti perdagangan. Terdapat dua jenis petunjuk teknikal asas.

-

Hamparan (dikenakan pada harga pada carta pertukaran)

- Purata Pergerakan - alasan untuk mengira purata pergerakan saham adalah untuk membantu melicinkan data harga dengan membuat harga purata yang sentiasa dikemas kini. Fluktuasi jangka pendek secara rawak pada harga saham dalam jangka masa yang ditentukan akan melembutkan.

- Bollinger Bands - alat yang ditentukan oleh sekumpulan garis arah aliran, menerapkan dua sisihan piawai (positif dan negatif) jauh dari purata bergerak sederhana (SMA) dari harga sekuriti. Ini memberi kebarangkalian yang lebih tinggi kepada para pelabur untuk mengenal pasti dengan tepat ketika aset dijual berlebihan atau terlebih beli.

-

Pengayun (digunakan di atas atau di bawah carta harga)

- Pengayun Stokastik - adalah penunjuk momentum membandingkan harga penutupan sekuriti tertentu dengan julat harganya dalam jangka masa tertentu. Pengayun Stokastik digunakan untuk menghasilkan isyarat perdagangan overbought dan oversold, menggunakan julat nilai terikat 0-100. Idea umum adalah bahawa di pasaran yang cenderung ke atas, harga akan ditutup hampir tinggi, dan di pasaran yang cenderung ke bawah, harga ditutup hampir rendah.

- Purata Pergerakan / Penumpuan Bergerak (MACD) - adalah petunjuk momentum mengikut arah aliran yang menunjukkan hubungan antara dua purata bergerak dari harga sekuriti. Penunjuk MACD mencetuskan isyarat teknikal apabila melintasi di atas (untuk membeli) atau di bawah (untuk menjual) garis isyaratnya. Ini membantu pelabur memahami sama ada pergerakan kenaikan harga atau penurunan harga meningkat atau lemah.

- Indeks Kekuatan Relatif (RSI) - adalah penunjuk momentum yang digunakan dalam analisis teknikal yang mengukur besarnya perubahan harga terkini untuk menilai keadaan overbought atau oversold dalam harga saham atau aset lain. Penunjuk RSI dipaparkan sebagai pengayun, carta garis yang bergerak antara dua ekstrem dan boleh berkisar antara 0 hingga 100.

-

Hamparan (dikenakan pada harga pada carta pertukaran)

Strategi Perdagangan Teknikal

Idea di sebalik strategi perdagangan teknikal adalah mencari trend yang kuat diikuti oleh penurunan harga. Rollback harus berlangsung dalam jangka masa yang singkat, sebaik sahaja trend penurunan harga berhenti semula dan terus bergerak ke arah trend yang lazim.

Perdagangan analisis teknikal berguna untuk semua jenis pasaran dari perdagangan saham, perdagangan Forex dan, bahkan perdagangan cryptocurrency. Sebagai contoh, pelabur boleh menggunakan analisis teknikal pada saham seperti (S-GOOG) Alphabet Inc. - dapatkan laporan untuk memutuskan apakah itu beli atau tidak pada tahun 2021. Carta tersebut dapat menunjukkan harga dan jumlah dagangan Alphabet.

Strategi Perdagangan Trend Forex

Apa itu Trend Perdagangan

Trend tidak lebih daripada kecenderungan, arah pergerakan pasaran, iaitu salah satu konsep yang paling penting dalam analisis teknikal. Semua alat analisis teknikal yang digunakan oleh penganalisis mempunyai satu tujuan: membantu mengenal pasti trend pasaran. Makna trend Forex tidak jauh berbeza dengan makna umum - ia tidak lebih dari arah pergerakan pasaran. Tetapi lebih tepatnya, pasaran pertukaran asing tidak bergerak dalam garis lurus, pergerakannya dicirikan oleh serangkaian zigzag yang menyerupai gelombang berturut-turut dengan puncak dan palung yang jelas atau tinggi dan rendah, kerana mereka sering disebut.

Perdagangan trend dianggap sebagai strategi perdagangan klasik, kerana ia adalah salah satu yang pertama, dan mengambil tempat yang sah hari ini. Kami percaya bahawa perdagangan trend akan tetap relevan di kalangan peniaga di seluruh dunia pada masa akan datang. Semua terima kasih kepada tiga prinsip utama tetapi prinsip sederhana:

- Beli ketika pasaran naik, iaitu kita melihat aliran menaik / bullish trend

- Jual ketika pasaran turun, iaitu kita melihat trend menurun / bearish trend

- Tunggu dan jangan bertindak ketika pasaran bergerak naik atau turun, tetapi secara mendatar, iaitu kita melihat tren / penyatuan yang tidak bergerak

Trend sisi

Strategi mengikuti trend boleh diterapkan untuk perdagangan pada berbagai jangka waktu, tetapi ramalan yang paling tepat dan risiko yang lebih rendah berkaitan dengan perdagangan jangka menengah dan panjang, di mana tren yang lebih kuat dan tahan lama diperhatikan. Perdagangan trend boleh menjadi pilihan terbaik untuk swing trader, position trader, iaitu mereka yang melihat dan meramalkan arah pergerakan pasaran pada masa akan datang. Walau bagaimanapun, peniaga scalper dan day juga menangkap trend, tetapi kurang kuat dan berumur pendek, semacam turun naik dalam tren utama.

Mana-mana pedagang, tanpa mengira kaedah perdagangan mereka, pertama-tama mesti menggunakan analisis teknikal untuk menentukan trend semasa dalam pasaran aset yang diperdagangkan dan cuba meramalkan perkembangannya lebih lanjut, menggunakan analisis teknikal. Alat analisis teknikal yang digunakan biasanya sangat mudah dan mesra pengguna, setiap peniaga dapat memilih pelbagai petunjuk, garis, jangka masa, dan lain-lain, berdasarkan ciri-ciri aset yang mereka laburkan, pilihan masing-masing dan faktor lain. Walau bagaimanapun, yang paling biasa digunakan adalah purata bergerak dalam tempoh yang berbeza, band Bollinger, penunjuk Alligator, awan Ichimoku, saluran Keltner, penunjuk MACD dan ADX, serta pelbagai modifikasi penunjuk klasik yang maju. Oleh kerana indikator pada dasarnya tertinggal, iaitu mencerminkan kesan peristiwa lalu dan pergerakan pasaran, juga penting untuk menggunakan pengayun untuk meramalkan perkembangan tren dan mengenal pasti titik masuk, menetapkan stop loss, mengambil untung, mengikuti pesanan berhenti yang betul.

Berikut adalah tiga teknik utama untuk memasuki pasaran:

- Klasik (iaitu, memasuki pasar di persimpangan dua purata bergerak)

- Pada penembusan harga (iaitu, membuat pesanan tertunda dan memasuki pasaran setelah mengesahkan niat harga untuk meneruskan tren)

- Pada tempat berundur (iaitu, memasuki pasar tidak segera dengan isyarat perdagangan, tetapi kemudian, ketika harganya berada pada tahap yang lebih baik)

Teknik breakout dan klasik mempunyai beberapa persamaan, sebagai contoh, dalam kedua-dua kes tersebut, ketiadaan pesanan ambil untung dan penetapan stop trailing akan menjadi keputusan yang rasional. Memasuki pasar di tempat berundur lebih berisiko, kerana tidak ada jaminan tren akan berlanjut seperti yang diharapkan dan bukannya sebaliknya.

Tetapi kembali kepada jenis trend dalam Forex. Menurut teori penawaran dan permintaan, pasaran mempunyai 4 fasa pembangunan yang utama:

- Akumulasi (pergerakan sisi, penyatuan).

- Peningkatan (bullish trend / aliran menaik).

- Pembahagian (pergerakan sisi, penyatuan).

- Penurunan harga (bearish trend/aliran menurun).

Sebenarnya, pada carta dua dimensi, tren boleh bergerak ke atas (fasa №2), ke bawah (fasa №4), atau tetap relatif mendatar (fasa №1 dan №3). Mari kita perhatikan setiap jenis trend dalam Forex secara berasingan.

Trend aliran menaik, atau kenaikan harga , adalah pergerakan harga aset apabila rendah dan tinggi meningkat secara progresif, iaitu setiap maksimum / minimum seterusnya lebih tinggi daripada maksimum / minimum sebelumnya. Sebenarnya, trend kenaikan harga mengenal pasti kenaikan harga pada jangka masa tertentu. Sebagai peraturan, pedagang mula membeli secara aktif tepat pada kenaikan garis tren, tetapi sering kali mereka membuka posisi ketika bias kenaikan mencapai puncaknya dan mengalir ke fasa pengedaran, di mana harga bergerak secara mendatar dan bersiap untuk fasa terakhir dari arah aliran menaik.

Bullish trend

Walau bagaimanapun, peniaga bukan profesional memegang kedudukan mereka lebih lama daripada yang diperlukan pada akhir aliran menaik, berharap tren itu berterusan, dan sering bergerak ke bawah dan kehilangan pelaburan mereka. Pedagang yang lebih berpengalaman berjaya mengesan akhir fasa pasaran pertama dengan betul, iaitu sebelum harga naik, dan membuka posisi beli. Posisi jual dibuka sama ada semasa fasa pengedaran atau pada awal fasa ke-4 ketika arah aliran berubah. Trend kenaikkan harga semasa dapat dikesan dengan menarik garis sokongan pada titik rendah: harga melambung rendah, seolah-olah menolak garis sokongan, sehingga menaikkan harga tinggi. Sekiranya vektor garis sokongan pada carta menunjuk ke atas, maka ini jelas merupakan aliran menaik.

Trend menurun, atau aliran menurun , adalah pergerakan harga aset apabila rendah dan tinggi menurun secara konsisten, setiap maksimum / minimum berikutnya lebih rendah daripada maksimum / minimum sebelumnya. Sebenarnya, trend penurunan harga menunjukkan penurunan harga pada jangka masa tertentu. Trend menurun melalui fasa yang sama dan dalam urutan yang sama dengan aliran menaik: pengumpulan kedudukan, penstabilan arah aliran, pengagihan (penyatuan).

Bearish trend

Walau bagaimanapun, jika peniaga berjalan lama semasa aliran menaik, maka aliran menurun menunjukkan pembukaan posisi jual, dan penting untuk menetapkan pesanan jual (termasuk pesanan tertunda) dalam fasa pengedaran pada harga yang diinginkan. Dalam aliran menurun, garis arah aliran (dalam hal ini, garis rintangan ) dilukis di sepanjang bahagian atas: harganya, seolah-olah memenuhi rintangan, menolak dan cenderung ke bawah, maka, dengan sedikit pembetulan, naik kembali ke garisan sokongan dan melantun. Sekiranya vektor garis rintangan pada carta diarahkan ke bawah, maka ini jelas merupakan aliran menurun.

Terdapat ungkapan yang popular di kalangan peniaga: "Trend adalah rakan anda" yang berlaku untuk aliran menaik dan aliran menurun. Namun, kita dapat melihat tren yang nyata hanya 20-30% dari waktu, selebihnya waktu pasaran relatif netral dan tetap rata, iaitu harga diperdagangkan dalam julat yang sempit, beralih antara rintangan dan garis sokongan. Kecenderungan ke samping, atau penyatuan , berlaku apabila potensi beruang dan lembu menjadi sama, ini sering terjadi sebelum pelepasan berita makroekonomi dan berita lain yang penting, kerana peniaga tidak tahu dengan tepat bagaimana berita ini akan mempengaruhi pergerakan harga aset. Itulah sebabnya trend sideways bertindak sebagai fasa pasaran pertama dan ketiga ketika kedudukan dikumpulkan dan diedarkan. Juga, pergerakan ke samping berlaku kerana kekurangan pemain di pasaran antara sesi perdagangan atau semasa melakukan perdagangan aset pada waktu yang tidak biasa (misalnya, ketika berdagang pasangan mata wang Eropah sebelum pembukaan sesi Eropah). Berniaga dalam aliran sampingan adalah mungkin, tetapi sangat berisiko. Pergerakan seperti ini akan berfungsi lebih baik untuk scalpers yang menjana wang tepat dari turun naik kecil dan kerap dalam had yang dapat diramalkan.

Mari kita nyatakan perkara di atas dengan beberapa komen:

- Trend adalah rakan anda. Tetapi anda tidak boleh berniaga tanpa mengambil kira prinsip utama pengurusan wang dan risiko dan sekiranya tidak ada strategi yang dipikirkan dengan baik.

- Dagangan trend Forex sememangnya sederhana, tetapi ini tidak bermaksud tidak cekap. Kerumitan strategi perdagangan hanya akan menghalang pedagang.

- Sekurang-kurangnya 2 jangka masa diperlukan untuk mengenal pasti trend dengan lebih dipercayai.

- Anda dapat memahami arah aliran secara visual seperti berikut: harga dari sudut kiri bawah naik ke sudut kanan atas - arah aliran menaik; harga dari sudut kiri atas jatuh ke sudut kanan bawah - arah aliran menurun; harga bergerak mendatar dan mendatar - tren sisi.

- Pasaran bergerak secara mendatar kira-kira 70% masa, tetapi perdagangan dengan pergerakan seperti itu tidak berbaloi melainkan anda mempunyai pengalaman dan pemahaman yang jelas mengenai tingkah laku pasaran semasa fasa pengumpulan dan pengedaran.

- Semakin kerap harga memenuhi garis rintangan / sokongan dan, menghalau, mengekalkan vektor pergerakan, semakin kuat dan stabil trendnya.

- Sekira harganya naik / turun dengan mendadak dan curam, trend cenderung membalikkan. Sekiranya tren lebih rata, naik / turun secara merata, maka ada kemungkinan besar ia akan bertahan lama.

Strategi Support dan Resistance - Garis Support dan Resistance

Garis Support dan Resistance

Antara alat analisis teknikal yang asas dan paling biasa digunakan, tahap sokongan dan rintangan (SR) mempunyai tempat yang istimewa. Selain itu, strategi berdasarkannya digunakan bukan hanya oleh pemula, tetapi juga oleh pedagang yang cukup berpengalaman, yang mempunyai banyak alat lain yang ada, serta pengalaman perdagangan yang luas. Oleh itu, mengapa garis mudah ini digunakan secara meluas oleh pelabur? Mari kita fikirkan perkara ini bersama.

Tahap SR adalah kawasan bersyarat yang diperuntukkan oleh setiap peniaga secara individu mengikut harga yang melampau - minimum dan maksimum, pada jangka waktu tertentu. Kawasan ini sering digambarkan sebagai garis, namun, untuk mengira semua risiko dan membuat pesanan dengan betul, masih lebih baik menggambarkan SR sebagai kawasan pada carta. Perlu diketahui bahawa garis sokongan dan rintangan pada jangka masa yang berlainan akan dilukis dengan cara yang sama sekali berbeza. Perlu diperhatikan bahawa garis SR pada jangka masa yang besar, seperti H1, H4, D1 dan lebih besar, lebih dipercayai dan cenderung untuk ditembus, perkara yang sama tidak dapat dikatakan untuk garis SR yang dilukis pada M1, M5 atau M15. Tidak ada peraturan khusus mengenai sama ada menarik tahap oleh badan kandil atau bayang-bayang mereka: pakar belum bersetuju mengenai isu ini.

Sebab-sebab pembentukan Kawasan Penyokong dan Penentangan

Untuk memahami bagaimana tahap Sokongan & Rintangan terbentuk dan bagaimana menggunakannya, kita perlu menganalisis komponen psikologi fenomena ini. Pembentukan trend pasaran bergantung pada kelaziman salah satu daripada tiga kumpulan bersyarat di pasaran:

- Bears (kedudukan jual terbuka)

- Bulls (kedudukan beli terbuka)

- Undecideds - Belum membuat keputusan (belum ada di pasaran)

Bayangkan keadaan dengan harga turun naik di kawasan penyatuan berhampiran garis sokongan. Bears menjual aset, Bulls beli secara aktif, dan kemudian harganya mula naik. Dalam situasi seperti itu, Bears menyesal tidak lama lagi, dan segera setelah harga kembali ke garis sokongan, mereka akan menutup pesanan mereka untuk berpeluang pulang modal. Bulls senang dengan senario ini, kerana kedudukan mereka menguntungkan ketika harga naik, dan pada pembetulan pertama harga ke garis sokongan, mereka akan kembali lama, kerana mereka yakin harga akan melambung dari tahap sokongan satu lebih masa. Para peniaga yang belum membuka pesanan melihat bahawa tren ke samping telah meningkat dan menganggap saat pembetulan harga dan kenaikannya dari tahap sokongan adalah yang paling baik untuk membuat pesanan beli. Oleh itu, kita melihat sentimen BELI yang jelas di kalangan peniaga pada awalnya, walaupun sedikit pergerakan harga menuju garis sokongan. Dan apabila ini terjadi, sebilangan besar pelaku pasar segera menunda, iaitu permintaan melonjak tajam, dan penawaran tidak sesuai dengannya, sehingga harganya naik seperti yang diharapkan. Keadaan dibalikkan dalam hal garis rintangan, di mana penawaran meningkat tajam dan permintaan merosot ke bawah. Dengan contoh biasa, kita dapat melihat hubungan langsung antara nisbah Penawaran / Permintaan dan vektor tahap Sokongan / Rintangan. Inilah sebabnya mengapa garis sokongan / rintangan sering disebut tahap Penawaran / Permintaan.

Cara berdagang menggunakan tahap sokongan dan rintangan?

Kami menjelaskan sebab-sebab pembentukan zon S / R. Sekarang mari kita lihat strategi perdagangan berdasarkan tahap sokongan dan rintangan. Ketika di carta harga mendekati garis sokongan atau rintangan, diharapkan dapat melambung atau mematahkannya. Oleh itu, peniaga membezakan 3 jenis perdagangan berdasarkan tahap Sokongan / Rintangan: perdagangan berdasarkan pemulihan dari tahap (range trading), trading berdasarkan level breakout, dan jenis perdagangan campuran (membolehkan anda menggunakan kedua-duanya strategi secara bergantian, bergantung pada keadaan pasaran semasa). Mari kita pertimbangkan dua strategi utama:

Dagangan Range

Dari contoh di atas, dapat dilihat bahawa dengan pengumpulan potensi kenaikan yang signifikan, ketika harga mendekati garis sokongan, kemungkinan besar harga akan berubah dari tahap. Kemudian anda boleh bertahan lama, meletakkan stop loss di bawah tahap sokongan. Ketika harga bergerak menuju ke garis rintangan, dan sentimen bearish berlaku di pasar, pedagang mulai membuka pesanan jual secara aktif, begitu harga mencapai tahap Rintangan. Akibatnya, harga melambung tinggi dan turun. Dalam kes ini, stop loss biasanya diletakkan di atas tahap rintangan. Menggunakan pesanan take profit dan trailing stop mode juga dapat mengurangkan risiko kerugian dan membantu memperbaiki keuntungan dalam masa. Peningkatan dari tahap paling kerap berlaku dalam penyatuan (sebenarnya, pasaran berada dalam fasa ini kira-kira 70% dari masa itu), kerana harganya bergantian melonjak dari satu tahap ke tahap yang lain, jadi perdagangan seperti itu cukup menarik untuk scalpers dan peniaga jangka pendek : Keuntungan tidak signifikan bagi setiap perdagangan dikompensasikan oleh kekerapan pesanan.

Dagangan Breakout

Dengan jumlah yang besar di pasaran dan pergerakan tren yang kuat, harganya boleh menembus garis sokongan atau rintangan, dan bukannya membalikkannya. Pedagang trend mendapat keuntungan paling banyak dari tingkah laku harga ini.

- Sekiranya harga menembusi tahap rintangan dari bawah ke atas, kemudian kembali ke tahap ini semasa pembetulan, harga tidak selalu dapat menumbuknya dari sisi lain, sehingga harga naik dari tahap, membentuk arah aliran menaik. Oleh itu, selepas penembusan garis penentangan berubah menjadi garis sokongan.

- Sekiranya harga menerobos garis sokongan dari atas ke bawah, dan setelah kembali ke garis ini, harga tidak selalu dapat menembusnya dari sisi yang berlawanan sekarang, jadi harga naik ke tahap dan meneruskan pergerakan ke bawah, menjadi aliran menurun . Dalam kes ini, garis sokongan diubah menjadi garis rintangan selepas penembusan.

- Dalam beberapa kes, setelah menembusi tahap sokongan / rintangan sekali, harga melintasi kembali dari seberang semasa pembetulan dan kembali ke julat harga sebelumnya. Ia dipanggil pelarian palsu.

Pengambilalihan Utama Perdagangan dan Rintangan

- Perdagangan berdasarkan tahap sokongan dan rintangan sesuai untuk semua jenis pasaran: mata wang, komoditi, saham. Juga, ini berlaku untuk jangka waktu apa pun.

- Prinsip perdagangan seperti itu mudah dan mudah.

- Sangat mudah untuk mengenal pasti zon sokongan dan rintangan dengan bantuan purata bergerak dan garis arah aliran pada jangka masa tertentu. Mereka sering bertindak sebagai tahap Sokongan / Rintangan sendiri.

- Tahap adalah alat sejagat untuk analisis teknikal. Mereka tidak berat sebelah, kerana kebanyakan peniaga dipandu oleh mereka.

- Semakin kerap tahap diuji, semakin kuat ia dipertimbangkan. Walau bagaimanapun, anda perlu berhati-hati agar dapat melihat perubahan trend dan kemungkinan pembalikannya tepat pada masanya.

- Beberapa penembusan yang salah menunjukkan kestabilan dan kekuatan tahap.

- Tahap Fibonacci, purata bergerak sekurang-kurangnya dua tempoh besar dengan nilai angka bulat, algoritma Garisan, penunjuk PZ dan IchimokuSuppRes, Titik Pivot, Bollinger Bands, Fractals dan banyak lagi yang dapat membantu mengenal pasti kawasan S / R.

Kesimpulannya, perlu diperhatikan bahawa konsep tahap Sokongan dan Rintangan bukanlah perkara baru dalam perdagangan; banyak pelabur dibimbing oleh mereka dan membina strategi mereka dengan sewajarnya. Namun, ada juga yang percaya bahawa tahap berdasarkan data lama mungkin berguna dalam menganalisis perkembangan pasar pada masa lalu, tetapi tidak dalam meramalkan pergerakan masa depan, kerana tidak ada jaminan bahawa pasar akan berperilaku dalam satu atau lain cara , kerana terdapat banyak faktor yang mempengaruhi pasaran, dan tingkah laku berjuta-juta peserta pasaran tidak dapat diramalkan.

Strategi Dagangan Range Forex

KUNCI UTAMA

- Dagangan julat adalah strategi perdagangan forex yang melibatkan pengenalpastian mata wang yang terlebih beli dan terlebih jual.

- Strategi perdagangan julat kadang-kadang dikritik kerana terlalu sederhana, tetapi sebenarnya tidak pernah gagal.

- Peniaga, harus melihat corak jangka panjang yang mungkin mempengaruhi perkembangan segi empat tepat.

- Kerumitan julat tidak teratur memerlukan peniaga menggunakan alat analisis tambahan untuk mengenal pasti julat ini dan kemungkinan pelarian.

Strategi Perdagangan Julat Forex

Peniaga biasanya mencari strategi perdagangan terbaik untuk membantu mereka mendapat keuntungan. Sebelum mencuba pelbagai perdagangan, peniaga harus memahami sepenuhnya risiko dan batasannya. Strategi perdagangan jarak jauh semakin popular akhir-akhir ini.

Perdagangan julat adalah strategi perdagangan forex yang melibatkan pengenalpastian mata wang terlebih beli dan terlebih jual, iaitu membeli semasa tempoh jual / sokongan dan menjual semasa tempoh rintangan terlebih beli. Jenis strategi ini dapat dilaksanakan hampir setiap saat, walaupun lebih baik menggunakannya ketika pasaran tidak memiliki arah yang jelas, maknanya paling berkesan apabila pasaran Forex tidak mempunyai trend jangka panjang yang dapat dilihat.

Apa itu Perdagangan Julat

Perdagangan julat adalah strategi pelaburan aktif yang mengenal pasti julat di mana pelabur membeli dan menjual dalam jangka masa pendek. Sebagai contoh, saham diperdagangkan pada $ 55 dan anda yakin ia akan meningkat menjadi $ 65, kemudian berdagang dalam julat antara $ 55 hingga $ 65 selama beberapa minggu akan datang.

Peniaga mungkin berusaha untuk memperdagangkannya dengan membeli saham pada harga $ 55, kemudian menjual jika naik menjadi $ 65. Pedagang akan mengulangi proses ini sehingga dia berpendapat stoknya tidak akan diperdagangkan dalam julat ini.

Jenis Julat

Untuk berjaya berniaga sambil menggunakan strategi perdagangan Julat, pedagang harus mengetahui dan memahami jenis julat. Berikut adalah empat jenis julat yang paling biasa yang anda akan dapati berguna.

Julat Segi Empat Tepat - Apabila menggunakan pelbagai strategi perdagangan, pedagang akan melihat julat segi empat tepat, akan ada pergerakan harga sisi dan mendatar antara sokongan yang lebih rendah dan rintangan atas, ini biasa berlaku pada kebanyakan keadaan pasaran.

Dari carta, mudah untuk melihat bagaimana pergerakan harga pasangan mata wang berada dalam garis sokongan dan rintangan yang membuat julat segi empat tepat (dengan itu namanya), dari mana peniaga jelas dapat melihat kemungkinan peluang jual beli.

Catatan: peniaga, harus melihat corak jangka panjang yang mungkin mempengaruhi perkembangan segi empat tepat.

Julat Pepenjuru adalah corak carta forex biasa. Julat jenis ini menetapkan garis arah aliran atas dan bawah untuk membantu mengenal pasti kemungkinan pelarian. Dalam julat pepenjuru, harga turun atau naik melalui saluran tren yang condong. Saluran ini boleh meluas, ataupun menyempit.

Catatan: pelarian jarak pepenjuru berlaku agak cepat, ada yang memerlukan masa berbulan-bulan atau bertahun-tahun untuk berkembang, pedagang harus membuat keputusan berdasarkan bila mereka menjangka pelarian akan terjadi, yang mana ini memang sukar.

Julat Kesinambungan adalah corak grafik yang terbentang dalam tren. Julat ini berlaku sebagai pembetulan terhadap tren yang dominan dan dapat terjadi pada bila-bila masa sebagai pergerakan penurunan harga atau kenaikan harga.

Catatan: corak kesinambungan berlaku dalam tren lain, ada kerumitan tambahan untuk menilai perdagangan ini, terutama bagi pedagang pemula, sukar untuk melihat rentang kesinambungan.

Julat Tidak Teratur muncul berbeza dari tiga julat sebelumnya: arah aliran berlaku di sekitar garis pangsi tengah, dan garis rintangan dan sokongan muncul di sekitarnya. Itulah sebabnya sukar menentukan garis sokongan dan rintangan. "Keunggulan" bukan hadiah, tetapi kemahiran yang memerlukan latihan, dan berlaku untuk semua pola grafik.

Catatan: Kerumitan julat tidak teratur memerlukan peniaga menggunakan alat analisis tambahan untuk mengenal pasti julat ini dan potensi penebusan.

Kesimpulan Strategi Perdagangan Julat

Pedagang yang memilih untuk menggunakan strategi perdagangan julat harus memahami tidak hanya jenis rentang, tetapi strategi yang ada terbentang di belakangnya.

Strategi perdagangan jarak jauh kadang-kadang dikritik kerana terlalu sederhana, tetapi sebenarnya tidak pernah gagal. Peniaga perlu mengenal pasti julat, masa untuk masuk dan mengawal risiko pendedahan mereka dan tentu saja memahami asas strategi. Perdagangan jarak jauh boleh menguntungkan.

Petunjuk Teknikal di dalam Strategi Dagangan Forex

Petunjuk teknikal merupakan kiraan yang berdasarkan pada harga dan isi padu aset. Ia digunakan untuk mengesahkan trend dan kualiti corak carta, serta untuk membantu pedagang mengenal pasti isyarat beli dan jual. Petunjuk berikut boleh diguna pakai secara berasingan untuk membentuk isyarat beli dan jual, serta ia boleh digunakan bersama-sama dengan corak carta dan pergerakkan harga.

Petunjuk analisis teknikal boleh membentuk isyarat beli dan jual melalui persilangan dan divergence moving average. Persilangan dicerminkan ketika harga bergerak melalui moving average atau ketika dua moving average berbeza bersilang antara satu sama lain. Divergence berlaku ketika trend harga dan petunjuk trend bergerak pada hala tuju yang berbeza, yang menandakan hala tuju harga trend semakin lemah.

Mereka boleh dilaksanakan berasingan untuk membentuk isyarat beli dan jual, serta boleh digunakan bersama-sama dengan pasaran. Walau bagaimanapun, bukan kesemuanya digunakan oleh pedagang. Petunjuk yang disenaraikan di bawah merupakan yang terpenting di dalam analisis dan salah satu daripadanya digunakan oleh setiap pedagang untuk membangunkan strategi dagangannya:

- Moving Average

- Bollinger Bands

- Relative Strength Index (RSI)

- Stochastic Oscillator

- Moving Average Convergence/Divergence (MACD)

- ADX

- Momentum

Anda boleh mempelajari bagaimana untuk menggunakan setiap petunjuk dan bagunkan strategi dagangan dengan petunjuk.

Strategi Dagangan Carta Forex

KUNCI UTAMA

- Terdapat beberapa kaedah perdagangan, masing-masing menggunakan corak harga untuk mencari titik masuk dan tahap berhenti.

- Satu batasan yang dikongsi di banyak corak teknikal adalah bahawa ia tidak boleh dipercayai dalam stok tidak cair.

- Traders often use chart patterns as a Forex strategy.

Strategi Corak Carta Forex

Pasaran Forex mempunyai tingkah laku yang menunjukkan corak. Corak carta biasanya berlaku semasa perubahan tren atau ketika tren mula terbentuk. Terdapat corak yang diketahui seperti corak kepala dan bahu, corak segitiga, corak menelan, dan banyak lagi. Biarkan kami memperkenalkan kepada anda beberapa di antaranya, ini akan membantu anda mengenal pasti trend pasaran dan berniaga dengan sewajarnya.

Corak Carta dalam Forex

Terdapat beberapa kaedah perdagangan, masing-masing menggunakan corak harga untuk mencari titik masuk dan tahap berhenti. Corak charting forex merangkumi kepala dan bahu serta segitiga, yang memberikan entri, hentian dan sasaran keuntungan dalam bentuk yang dapat dilihat dengan mudah.

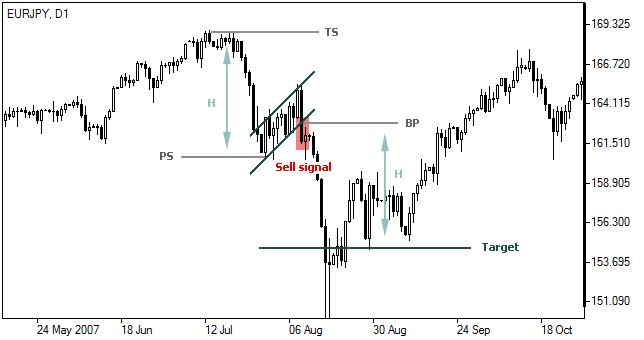

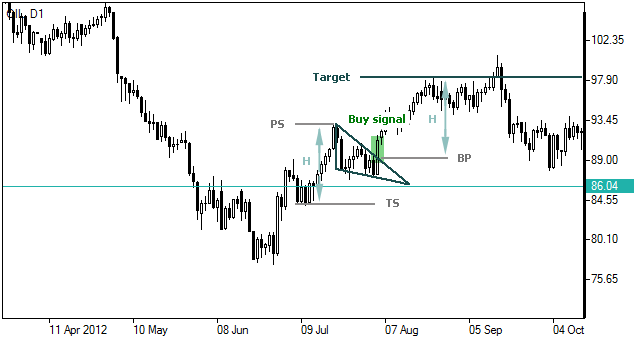

Corak carta Head and Shoulders (H&S) agak popular dan mudah dilihat dalam analisis teknikal. Pola menunjukkan garis dasar dengan tiga puncak di mana puncak tengahnya adalah puncak tertinggi, sedikit lebih kecil di kedua-dua sisinya. Pedagang menggunakan corak kepala dan bahu untuk meramalkan pergerakan menaik dan menurun.

Pembentukan kepala dan bahu adalah khas, corak carta memberikan tahap penting dan mudah dilihat - Bahu kiri, kepala, bahu kanan. Corak kepala dan bahu juga boleh terbalik dan akan kelihatan seperti ini dan coraknya disebut Inverse Head and Shoulders.

- Segitiga tergolong dalam kategori corak kesinambungan, terdapat tiga jenis yang berbeza:

- Segitiga menaik - Pola segitiga menaik dalam aliran melonjak, mudah dikenali tetapi juga merupakan isyarat masuk atau keluar yang mudah.

- Segitiga menurun - Segitiga menurun adalah terkenal kerana aliran menurunnya dan sering dianggap sebagai isyarat menurun.

- Segitiga simetri - Segitiga simetri, sebagai corak kesinambungan yang dikembangkan di pasaran, tidak menuju ke arah. Pasaran kelihatan apatis ke arahnya. Oleh itu, penawaran dan permintaan nampaknya sama dan sama.

Pada awal pembentukannya, segitiga berada pada titik terluasnya, ketika pasaran terus diperdagangkan, julat perdagangan menyempit dan titik segitiga terbentuk. Oleh kerana segitiga itu menyempit, ini bermaksud bahawa minat beli dan jual semakin berkurang - garis penawaran berkurang untuk memenuhi permintaan.

Perdagangan Corak Carta

Corak carta banyak digunakan dalam perdagangan semasa melakukan analisis teknikal. Mempelajari corak ini akan berguna untuk membangun atau menggunakan sebagai strategi perdagangan.

Cawan dan Pegangan Cawan dan pemegang adalah corak carta teknikal yang menyerupai cawan dan pemegang di mana cawan itu berbentuk "u" dan pemegangnya sedikit melayang ke bawah. Nampaknya seperti ini:

Perlu diperhatikan perkara berikut ketika mengesan corak cawan dan pegangan:

- Panjang: Secara amnya, cawan dengan bahagian bawah berbentuk "U" yang lebih panjang dan lebih banyak memberikan isyarat yang lebih kuat. Elakkan cawan dengan bahagian bawah "V" yang tajam.

- Kedalaman: Sebaik-baiknya, cawan tidak boleh terlalu dalam. Elakkan pegangan yang terlalu dalam juga, kerana pegangan harus terbentuk di bahagian atas corak cawan.

- Volume: Volume harus menurun ketika harga menurun dan tetap lebih rendah daripada rata-rata di dasar mangkuk; ia kemudian akan meningkat apabila stok mula bergerak lebih tinggi, kembali untuk menguji tahap tinggi sebelumnya.

Bendera adalah corak harga yang bergerak dalam jangka waktu yang lebih pendek berbanding tren harga yang berlaku yang diperhatikan dalam jangka waktu yang lebih lama pada carta harga. Mengingatkan peniaga bendera, maka namanya. Corak bendera boleh menjadi arah aliran menaik (bendera kenaikan) atau arah aliran menurun (bendera penurunan).

Catatan: Bendera mungkin kelihatan serupa dengan corak baji atau corak segitiga, penting untuk diperhatikan bahawa baji lebih sempit daripada panji-panji atau segitiga.

- Trend sebelumnya

- Saluran penyatuan

- Corak kelantangan

- Penembusan

- Pengesahan di mana harga bergerak ke arah yang sama dengan penembusan harga

- Baji terbentuk kerana pergerakan harga aset mengetatkan antara dua garis panduan yang miring. Terdapat dua jenis baji: naik dan turun..

- Garis arah aliran bertumpu;

- PPola penurunan volum ketika harga bergerak melalui corak;

- Penembusan dari salah satu garis trend.

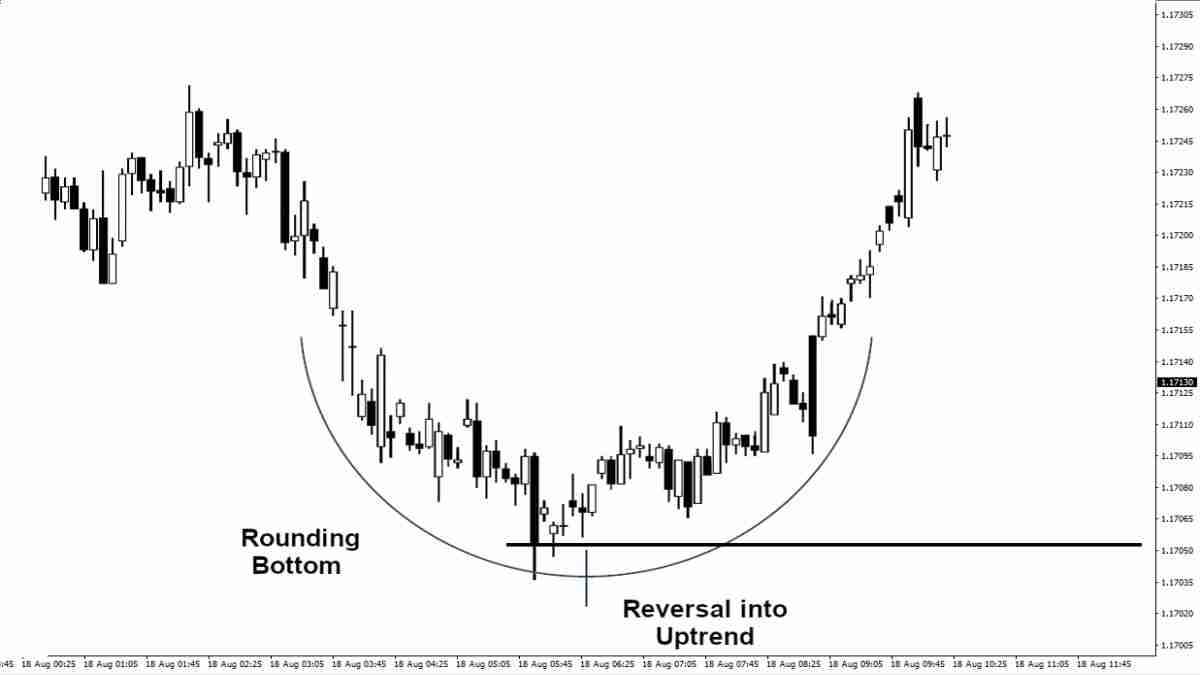

- Corak Carta pusingan bawah dikenal pasti oleh serangkaian pergerakan harga yang secara grafik membentuk bentuk "U". Bahagian bawah bulat dijumpai pada akhir aliran menurun yang panjang dan menandakan pembalikan pergerakan harga jangka panjang. Ia boleh berlangsung dari beberapa minggu hingga beberapa bulan dan ia jarang berlaku.

- Gandaan Atas adalah corak pembalikan teknikal menurun. Pedagang menggunakan bahagian atas untuk menyoroti pembalikan ikutan. Biasanya, harga aset akan mencapai puncaknya, sebelum kembali ke tahap sokongan. Kemudian akan naik sekali lagi sebelum membalikkan kedudukan secara lebih kekal berbanding ikutan yang berlaku.

Gandaan Bawah Corak gandaan bawah adalah kebalikan dari corak gandaan bawah, jika ianya dikenal pasti sangat betul berkesan. Walau bagaimanapun, jika mereka ditafsirkan dengan tidak betul. Oleh itu, seseorang mesti sangat berhati-hati sebelum membuat kesimpulan.

Bahagian bawah berganda seperti huruf "W". Rendah dua kali sentuhan dianggap tahap sokongan.

Corak bendera mempunyai lima ciri utama:

Corak baji biasanya dicirikan dengan menyatuan garis arah aliran selama 10 hingga 50 tempoh perdagangan, yang memastikan rekod prestasi yang baik untuk meramalkan pembalikan harga. Corak baji boleh memberi isyarat pembalikan harga kenaikkan atau penurunan harga. Dalam kedua-dua kes, corak ini mempunyai tiga ciri umum:

Dua bentuk pola baji adalah baji naik, yang menandakan pembalikan penurunan atau baji jatuh, yang menandakan pembalikan kenaikan.

Kesimpulan Strategi Perdagangan Corak Carta

Semua corak adalah petunjuk teknikal yang berguna yang dapat membantu pedagang untuk memahami bagaimana atau mengapa harga aset bergerak dengan cara tertentu - dan cara mana ia mungkin bergerak di masa depan. Ini kerana corak carta dapat menonjolkan bidang sokongan dan rintangan, yang terbaru seterusnya dapat membantu peniaga memutuskan sama ada mereka harus membuka posisi panjang atau pendek; atau adakah mereka harus menutup posisi terbuka sekiranya berlaku kemungkinan pembalikan ikutan.

Strategi Dagagan Isi Padu Forex

KUNCI UTAMA

- Jumlah saham yang dibeli dan dijual setiap hari dalam instrumen kewangan tertentu, yang dikenali sebagai jumlah.

- Jilid mesti dilihat relatif dari sejarah baru-baru ini.

- Semakin tinggi Jilid semasa pergerakan harga, semakin penting pergerakannya dan sebaliknya - semakin rendah Jilid semasa pergerakan harga, semakin kurang pentingnya pergerakan tersebut.

- Apabila harga mencapai tinggi baru atau tidak rendah dan volumnya menurun, kemungkinan pembalikan berlaku.

Strategi Perdagangan Jilid Forex

Jilid Trading adalah jumlah sekuriti yang diperdagangkan untuk waktu tertentu. Semakin tinggi kelantangan, semakin tinggi tahap tekanan, yang, bergantung pada jumlah nuansa, dapat menunjukkan permulaan tren. Analisis jumlah dapat membantu memahami kekuatan kenaikan dan penurunan saham individu dan pasaran secara umum.

Untuk menentukannya, peniaga harus melihat bar Jilid perdagangan, yang ditunjukkan di bahagian bawah carta. Sebarang pergerakan harga lebih ketara jika disertai dengan jumlah yang agak tinggi + jumlah yang lemah. Tidak semua jenis Jilid boleh mempengaruhi perdagangan, tetapi jumlah wang dalam jumlah besar yang diperdagangkan dalam hari yang sama dan sangat mempengaruhi pasaran.

Apakah Jilid Forex

Jumlah dagangan Forex mungkin merupakan salah satu alat terpenting yang dimiliki peniaga. Jumlah dagangan dalam Forex hanya berdasarkan pasangan individu pada pertukaran tertentu pada waktu itu. Itulah sebabnya kadang-kadang terlepas pandang.

Jumlah saham yang dibeli dan dijual setiap hari dalam instrumen kewangan tertentu, yang dikenali sebagai jumlah. Jilid adalah salah satu kaedah paling tepat untuk mengukur aliran wang. Petunjuk memberitahu peniaga mengenai aktiviti pasaran dan kecairan, iaitu, jumlah dagangan yang lebih tinggi bermaksud kecairan yang lebih tinggi.

Dari carta di atas, yang merupakan GBP / USD, penunjuk kelantangan, cat cukup tepat walaupun meramalkan gambaran harga. Dengan menggunakan penunjuk volum, peniaga dapat melihat apakah peristiwa tersebut, seperti penerbitan data ekonomi, berita terkini telah mempengaruhi pasaran.

Catatan: Jumlah keseluruhan cenderung lebih tinggi berhampiran waktu buka dan tutup pasaran dan pada hari Isnin dan Jumaat. Ia cenderung lebih rendah pada waktu makan tengah hari dan sebelum bercuti.

Bagaimana Berdagang dengan Jilid

Jilid menunjukkan bagaimana pasaran bergerak - semakin banyak Jilid, semakin mudah untuk memutuskan kapan hendak membeli atau menjual (Jilid tidak dapat membezakan antara pasaran turun dan naik). Jilid mendahului tindakan harga, berikut adalah beberapa langkah umum yang harus diambil, sebelum membuat keputusan perdagangan.

1. Pengesahan Ikutan

Peniaga perlu meningkatkan jumlah dan meningkatkan semangat untuk terus mendorong harga lebih tinggi. Kenaikan harga dan penurunan Jilid mungkin menunjukkan kurangnya minat, ini mungkin merupakan peringatan kemungkinan pembalikan. Penurunan harga (atau kenaikan) pada jumlah yang sedikit bukanlah isyarat yang kuat. Penurunan harga (atau kenaikan) pada jumlah besar adalah isyarat yang lebih kuat bahawa sesuatu dalam stok pada dasarnya telah berubah.

2. Gerakan Keletihan dan Jilid

Di pasaran yang naik atau turun, kita melihat keletihan pergerakan biasanya, pergerakan harga yang tajam, digabungkan dengan peningkatan Jilid yang tajam, menandakan kemungkinan akhir ikutan.

3. Tanda Menaik

Kelantangan boleh berguna untuk melihat tanda kenaikkan. Sebagai contoh, jumlah meningkat apabila harga jatuh, dan kemudian harga bergerak naik dan turun lagi. Sekiranya harga tidak jatuh di bawah paras rendah sebelumnya ketika bergerak kembali, dan volum menurun semasa penurunan kedua, maka ini biasanya ditafsirkan sebagai tanda kenaikan harga.

4. Pembalikan Harga dan Jilid

Sekiranya, setelah harga berpanjangan bergerak lebih tinggi atau lebih rendah, harga mulai berubah-ubah dengan sedikit pergerakan harga dan jumlah besar, ini mungkin menunjukkan pembalikan dan harga akan berubah arah.

5. Jilid dan Penembusan lawan Penembusan Palsu

Pada penembusan awal dari julat atau corak carta lain, kenaikan jumlah menunjukkan kekuatan dalam pergerakan. Perubahan volum sedikit atau penurunan pada penembusan bersuara tentang kekurangan minat - kebarangkalian lebih tinggi untuk penembusan palsu.

6. Sejarah Jilid

Kelantangan harus dilihat berbanding sejarah terkini. Membandingkan jumlah hari ini dengan 50 tahun yang lalu mungkin memberikan data yang tidak berkaitan. Semakin baru kumpulan data, hasil yang lebih relevan kemungkinan besar.

Kesimpulan Strategi Dagangan Jilid

Jilid adalah alat yang berguna untuk mengkaji trend, dan terdapat banyak cara untuk menggunakannya. Garis panduan asas dapat digunakan untuk mengukur kekuatan atau kelemahan pasaran, dan untuk menguji apakah Jilid mengesahkan pergerakan harga atau menandakan pembalikan yang akan berlaku. Petunjuk berdasarkan isipadu kadangkala digunakan untuk membantu membuat keputusan.

Strategi Analisis Pelbagai Rangka Masa

KUNCI UTAMA

- Pelbagai analisis jangka masa melibatkan pemantauan pasangan mata wang yang sama di frekuensi yang berbeza.

- Setiap jangka masa mempunyai faedahnya.

- Metodologi di sebalik menggunakan jangka masa yang berlainan adalah bahawa peniaga boleh mula membina gambaran yang lebih jelas mengenai kisah tindakan dan analisis teknikal.

Strategi Perdagangan Rangka Masa Pelbagai

Pedagang sering menggunakan corak carta sebagai strategi Forex.

Strategi perdagangan kerangka masa adalah strategi perdagangan Forex yang berfungsi dengan mengikuti pasangan mata wang tunggal dalam jangka masa yang berbeza. Dengan mengikuti carta harga, peniaga dapat melihat tahap tertinggi dan rendah dan menentukan arah aliran keseluruhan dan sementara. Namun, ketika melihat kerangka waktu yang berbeza, pedagang dapat melihat perubahan dan corak yang tidak dapat mereka lihat dengan menggunakan satu jangka waktu.

Setiap jangka masa mempunyai faedahnya. Jangka masa yang panjang membolehkan peniaga memahami gambaran yang lebih besar dan mengenal pasti trend keseluruhan. Purata jangka masa menunjukkan trend jangka pendek dan menunjukkan kepada peniaga apa yang berlaku di pasaran sekarang. Jangka masa pendek adalah cara peniaga mengenali tetingkap yang tepat untuk kapan mereka bergerak.

Analisis Rangka Masa Pelbagai

Analisis jangka masa yang berlainan melibatkan pemantauan pasangan mata wang yang sama di frekuensi yang berbeza. Tidak ada had sebenar berapa frekuensi yang dapat dipantau, tetapi ada garis panduan umum yang diamalkan oleh kebanyakan peniaga. Jadi, secara amnya peniaga menggunakan tiga tempoh yang berbeza; cukup untuk membaca di pasaran. Sekiranya digunakan lebih banyak, ia mungkin menghasilkan maklumat yang berlebihan dan jika kurang, data tidak mencukupi.

Penting untuk memilih jangka masa yang tepat ketika memilih jangka masa tiga tempoh, misalnya, jika peniaga jangka panjang yang memegang jawatan selama berbulan-bulan memutuskan untuk memilih kombinasi jangka waktu 15, 60 minit, ia mungkin tidak akan memberitahu apa-apa kepada peniaga.

Jangka Masa Jangka Panjang - Apabila menggunakan kaedah ini untuk mempelajari kereta, sebaiknya dilakukan dengan jangka masa panjang dan turunkan frekuensi yang lebih tertentu. Apabila pedagang bermula dengan jangka waktu jangka panjang, dia akan dapat menentukan arah aliran umum dan dominan.

Di pasaran pertukaran asing, di mana jangka masa jangka panjang adalah harian, mingguan atau bulanan, faktor asas mempunyai kesan yang signifikan terhadap arah pergerakan. Itulah sebabnya peniaga harus memantau trend ekonomi utama ketika mengikuti trend umum pada jangka masa ini untuk lebih memahami arah tindakan harga. Dinamika seperti itu, cenderung jarang berubah, jadi peniaga hanya perlu sesekali memeriksanya.

Perkara lain yang harus diperhatikan oleh peniaga ialah kadar faedah. Ini adalah gambaran kesihatan ekonomi. Dalam kebanyakan kes, modal akan mengalir ke arah mata wang kadar yang lebih tinggi pada pasangan ini, kerana ini sama dengan pulangan pelaburan yang lebih tinggi.

Rangka Masa Jangka Sederhana - paling serba boleh dari ketiga frekuensi kerana pada tahap inilah peniaga dapat memperoleh idea mengenai jangka masa jangka pendek dan panjang. Tahap ini harus menjadi carta yang paling sering diikuti ketika merancang perdagangan semasa perdagangan sedang berjalan dan ketika kedudukan mendekati sasaran keuntungan atau stop loss.

Short-Term Time Frame Perdagangan Jangka Masa Jangka Pendek harus dibuat pada jangka waktu jangka pendek. Oleh kerana perubahan harga yang lebih kecil menjadi lebih jelas, pedagang akan dapat memilih entri terbaik untuk posisi yang sudah ditentukan oleh carta frekuensi yang lebih tinggi.

Dalam jangka masa pendek, asasnya berperanan juga, tetapi dengan cara yang berbeza daripada yang mereka lakukan untuk jangka masa yang lebih tinggi. Semakin terperinci jangka masa yang lebih rendah ini, semakin kuat reaksi terhadap petunjuk ekonomi. Pergerakan tersentak ini sering sangat pendek dan oleh itu kadang-kadang digambarkan sebagai bunyi bising. Walau bagaimanapun, peniaga sering mengelakkan membuat perdagangan ini.

Dagangan Rangka Waktu Pelbagai

Apabila ketiga-tiga jangka masa digabungkan dan dianalisis dengan betul mengikut urutan yang betul, ini akan meningkatkan peluang kejayaan. Melakukan analisis mendalam tiga peringkat ini mendorong perdagangan trend besar. Ini sahaja mengurangkan risiko, kerana kemungkinan besar tindakan harga akhirnya akan berlanjutan ke arah arah aliran yang lebih panjang. Menerapkan teori ini, tahap keyakinan dalam perdagangan harus diukur dengan bagaimana jangka masa bertepatan.

Sebagai contoh, jika trend yang lebih besar adalah aliran menaik (maaf untuk redundansi) tetapi trend jangka sederhana dan jangka pendek menuju lebih rendah, seluar pendek harus diambil dengan sasaran keuntungan dan berhenti yang berpatutan. Seorang peniaga mungkin harus menunggu sehingga gelombang penurunan berlaku pada carta frekuensi yang lebih rendah dan kelihatan panjang pada tahap yang baik apabila tiga jangka masa itu berbaris sekali lagi.

Menggunakan beberapa jangka masa semasa menganalisis perdagangan, ia membantu mengenal pasti garis sokongan dan rintangan yang seterusnya membantu mencari tahap kemasukan dan keluar yang kuat.

Metodologi Perdagangan Rangka Masa Berganda

Metodologi Perdagangan Rangka Waktu Pelbagai adalah mudah, peniaga hanya perlu memberi tumpuan kepada tiga langkah:

- 1. Perhatikan tindakan dan struktur harga: tinggi dan rendah, pada dasarnya mencari arah aliran.

- 2. Lukiskan tahap retracement Fibonacci antara tinggi dan rendah untuk mencari tahap sokongan dan rintangan.

- 3. Masukkan perdagangan ke arah arah aliran pada sokongan dan rintangan apabila anda mendapat isyarat beli atau jual.

Metodologi di belakang menggunakan beberapa jangka masa adalah bahawa peniaga boleh mula membina gambaran yang lebih jelas mengenai kisah tindakan dan analisis teknikal:

- Pertama harus melihat kerangka waktu jangka panjang, untuk menentukan arah aliran dominan.

- Kemudian tingkatkan butiran carta yang sama ke jangka masa perantaraan: pergerakan yang lebih kecil dalam arah aliran yang lebih luas dapat dilihat.

- Dan akhirnya, jalankan perdagangan pada jangka masa pendek.

Kesimpulan Strategi Perdagangan Rangka Waktu Pelbagai

Menggunakan analisis jangka masa yang berlainan dapat berperanan dalam membuat perdagangan yang berjaya. Dari artikel ini, anda seharusnya dapat mengetahui betapa pentingnya analisis jangka masa yang berlainan. Ini adalah cara mudah untuk memastikan bahawa kedudukan mendapat keuntungan daripada arah aliran yang mendasari.

Strategi Dagangan Forex Berdasarkan pada Analisis Asas

KUNCI UTAMA

- Matlamat analisis fundamental adalah untuk mengira harga pasaran sekuriti yang wajar, yang dapat dibandingkan oleh peniaga dengan harga semasa untuk melihat apakah sekuriti tersebut dinilai terlalu rendah atau terlalu tinggi.

- Analisis asas dalam forex merangkumi keadaan ekonomi yang boleh mempengaruhi mata wang negara.

- Terdapat beberapa petunjuk utama untuk dipantau ketika melakukan analisis fundamental.

Strategi Analisis Asas

Analisis asas adalah kaedah mengukur nilai sekuriti dengan menganalisis faktor ekonomi dan kewangan yang berkaitan seperti makroekonomi negara, keberkesanan pengurusan syarikat dan lain-lain. Strategi analisis asas pada dasarnya melalui analisis ini peniaga mengkaji apa sahaja yang dapat mempengaruhi nilai keselamatan.

Analisis asas digunakan untuk mengenal pasti jika keselamatan dinilai dengan betul dalam pasaran yang lebih luas, ini dilakukan dari perspektif makro dan mikro. Analisis bermula pertama dari perspektif makro, hanya kemudian beralih ke prestasi syarikat tertentu (mikro).

Data dapat dikumpulkan dari rekod awam. Seorang peniaga, ketika menilai saham, harus mencari pendapatan, pendapatan, pertumbuhan masa depan, pulangan ekuiti, margin keuntungan dll.

Sekiranya analisis menunjukkan bahawa nilai saham jauh lebih rendah daripada harga pasaran semasa, maka isyaratnya adalah beli. Dan sebaliknya, jika analisis fundamental menunjukkan nilai saham jauh lebih tinggi daripada harga pasaran semasa, maka isyaratnya adalah jual.

Strategi analisis fundamental dapat dikategorikan dalam dua kumpulan:

- Kuantitatif - maklumat yang dapat ditunjukkan dalam jumlah dan jumlah. Ini adalah ciri perniagaan yang dapat diukur, seperti pendapatan, keuntungan, aset, dan banyak lagi.

- Kualitatif - sifat maklumat, bukannya kuantiti. Mereka mungkin termasuk kualiti eksekutif utama syarikat, pengenalan nama jenama, paten, dan teknologi proprietari.

Biasanya kaedah kuantitatif dan kualitatif digunakan dalam campuran, ketika melakukan analisis fundamental.

Analisis Asas Strategi Forex

Pedagang yang berdagang dalam Forex juga menggunakan analisis asas. Analisis asas sinse adalah mengenai mempertimbangkan nilai intrinsik pelaburan, penerapannya dalam forex akan merangkumi mempertimbangkan keadaan ekonomi yang mungkin mempengaruhi mata wang negara.

Berikut adalah beberapa faktor asas utama yang berperanan dalam pergerakan mata wang.

- Petunjuk Ekonomi - Petunjuk ekonomi adalah laporan yang diterbitkan oleh pemerintah atau organisasi swasta yang memperincikan prestasi ekonomi sesebuah negara. Pedagang akan dapati di sini kadar dan angka pengangguran, statistik perumahan, inflasi dll.

- GDP - adalah ukuran ekonomi negara, dan ia mewakili nilai pasaran keseluruhan semua barang dan perkhidmatan yang dihasilkan di sebuah negara pada tahun tertentu.

- Jualan Runcit - mengukur jumlah pendapatan semua kedai runcit di negara tertentu. Laporan penjualan runcit dapat dibandingkan dengan prestasi perdagangan syarikat yang diperdagangkan secara terbuka. Apa yang dapat membantu peniaga memahami keadaan pasaran dengan lebih baik.

- Pengeluaran Industri - Peniaga biasanya melihat pengeluaran utiliti, yang sangat tidak stabil kerana industri utiliti, pada gilirannya, sangat bergantung pada keadaan cuaca dan permintaan perdagangan dan tenaga.

- Indeks Harga Pengguna - langkah-langkah perubahan dalam harga barang pengguna di lebih dari 200 kategori yang berbeza, jika dibandingkan dengan eksport negara, dapat digunakan untuk melihat apakah suatu negara menghasilkan atau kehilangan wang untuk produk dan perkhidmatannya.

Terdapat tiga petunjuk utama yang perlu dilihat dengan teliti ketika menerapkan strategi analisis fundamental.

Indeks Pengurus Pembelian (PMI) - adalah indeks arah aliran ekonomi yang berlaku di sektor pembuatan dan perkhidmatan. PMI digunakan untuk memberikan maklumat mengenai keadaan perniagaan semasa dan masa depan kepada pembuat keputusan syarikat, penganalisis, dan pelabur.

MI dikeluarkan sebulan sekali dan mengandungi 19 tinjauan syarikat industri utama. PMI didasarkan pada lima bidang tinjauan utama, yang berisi pertanyaan tentang keadaan dan perubahan perniagaan, apakah itu bertambah baik, tidak ada perubahan, atau merosot.

- Pesanan Baru

- Tahap Inventori

- Pengeluaran

- Penghantaran Pembekal

- Pekerjaan

Nombor PMI menyebar dari 0 hingga 100. apabila PMI berada di atas 50, ia menunjukkan peningkatan jika dibandingkan dengan bulan sebelumnya. Apabila bacaan PMI di bawah 50, itu menunjukkan penguncupan, dan ketika 50 - bermaksud tidak ada perubahan.

Formula kelihatan seperti ini, agak mudah:

PMI = (P1 * 1) + (P2 * 0.5) + (P3 * 0)Dimana:

P1 = peratusan jawapan melaporkan peningkatan

P2 = peratusan jawapan melaporkan tidak ada perubahan

P3 = peratusan jawapan melaporkan kemerosotanPeniaga boleh menggunakan PMI kerana ini merupakan petunjuk utama keadaan ekonomi. Arah aliran dalam PMI cenderung mendahului perubahan trend dalam anggaran utama aktiviti ekonomi dan output. Memperhatikan PMI dapat menghasilkan pandangan yang menguntungkan dalam mengembangkan trend dalam ekonomi keseluruhan.

Indeks Harga Pengeluar (PPI) - adalah ukuran inflasi berdasarkan kos input kepada pengeluar. Ini mengukur pergerakan harga dari sudut pandang penjual.

Terdapat tiga bidang klasifikasi PPI:

- Industri

- Komoditi

- Permintaan akhir dan pertengahan berdasarkan komoditi

Ukuran PPI bermula dengan nombor 100 dan kemudian dan apabila pengeluaran meningkat atau menurun, pergerakan kemudian dapat dibandingkan dengan angka permulaan (100).

F.e. pengeluaran ottoman mempunyai PPI sebanyak 108 untuk bulan Mac. 108 menunjukkan bahawa kos pembuatan industri pembuatan ottoman 8% lebih banyak untuk menghasilkan ottoman pada bulan Mac daripada pada bulan Februari.

Indeks Kos Pekerjaan (ECI) - adalah siri ekonomi suku tahunan yang memperincikan pertumbuhan jumlah pampasan pekerja. Ini mengesan pergerakan dalam kos tenaga kerja, diukur dengan upah dan faedah, di semua peringkat syarikat.

Indeks mempunyai wajaran asas 100.

Oleh itu, trend kenaikan pada kebanyakan masa mewakili ekonomi yang kuat dan berkembang; majikan memberikan keuntungan kepada pekerja mereka melalui upah dan faedah. Peniaga menggunakan petunjuk ini untuk idea inflasi, kerana upah mewakili sebahagian besar dari jumlah kos bagi syarikat untuk menghasilkan produk atau memberikan perkhidmatan di pasaran.

Kelebihan dan kekurangan ECI

Kelebihan ECI

- ECI mengira jumlah kos pekerja untuk perniagaan, bukan hanya gaji - insurans kesihatan, pencen dan rancangan faedah kematian, dan bonus.

- Kadar perubahan ditunjukkan dari suku sebelumnya dan berdasarkan tahun ke tahun.

Kekurangan ECI

- Data hanya dikeluarkan setiap suku tahun, dan dengan sedikit tumpang tindih, meliputi jangka waktu pertengahan bulan.

- ECI boleh berubah apabila bonus berkala, pembayaran komisen dan seumpamanya diambil kira (terutama pada akhir tahun - bonus lebih besar).

Dasar Strategi Analisis Fundamental

Terdapat banyak petunjuk ekonomi yang boleh digunakan untuk menilai asas forex. Penting untuk melihat secara menyeluruh bukan sahaja angka tetapi juga memahami maksudnya dan bagaimana ia mempengaruhi ekonomi negara. Sekiranya analisis asas dilakukan dengan betul, itu boleh menjadi sumber yang tidak ternilai bagi mana-mana peniaga mata wang untuk membuat pilihan yang agak tepat.

Strategi Dagangan Forex Berdasarkan pada Sentimen Pasaran

- Sentimen pasaran mencerminkan pergerakan pasaran, berdasarkan tindakan potensial pedagang.

- Sentimen pasaran adalah pemain ketiga bersama dengan analisis asas dan teknikal dalam menilai arah pergerakan pasaran.

- Indikator sentimen bukanlah isyarat jual beli yang tepat, Pendagang harus menunggu harga untuk mengesahkan pembalikan sebelum bertindak.

KUNCI UTAMA

Definisi Sentimen Pasaran

Sentimen pasaran adalah keseluruhan sikap dan perasaan para pelabur berkenaan dengan harga sekarang dan harga ramalan sekuriti, indeks atau instrumen pasar lain. Sentimen pasaran juga disebut sentimen pelabur. Ia boleh menjadi positif, berkecuali atau negatif

Sentimen pasaran penting untuk analisis teknikal, kerana mempengaruhi petunjuk teknikal dan digunakan oleh peniaga untuk menavigasi. Sentimen pasaran juga digunakan oleh pedagang yang menentang yang suka berdagang ke arah yang berlawanan dengan konsensus yang berlaku.

Pelabur menggambarkan sentimen pasaran sebagai penurunan atau kenaikan harga. Apabila menurun - harga saham akan turun. Apabila menaik - harga saham akan naik.

Dalam situasi seperti ini, sering kali emosi peniaga mendorong pasaran saham dan mungkin mengakibatkan kes terlebih beli atau terlebih jual. Anda dapat lihat, sentimen penggerak pasaran adalah perasaan dan emosi.

- Sentiment Kenaikkan - di pasaran naik, harga dijangka bergerak ke arah yang lebih tinggi. Dalam kes ini, keserakahan adalah kekuatan pergerakan pasaran.

- Sentiment menurun - Di pasaran menurun, harga dijangka bergerak ke arah bawah. Dalam kes ini, takut kehilangan wang adalah kekuatannya.

Strategi Perdagangan Sentimen

Dalam perdagangan Forex, kami mempunyai analisis asas dan teknikal untuk menilai arah pergerakan pasangan mata wang, tetapi ada pemain ketiga yang mempunyai peranan penting dalam permainan, iaitu sentimen pasaran. Indikator sentimen adalah alat lain yang dapat memberi input kepada pedagang untuk keadaan ekstrem dan kemungkinan pembalikan harga, dan dapat digunakan bersamaan dengan analisis teknikal dan fundamental.

Sentimen pasaran adalah cara menganalisis kecenderungan pasaran Forex, saham dan pasaran lain untuk membina strategi perdagangan yang lebih baik. Petunjuk ini menunjukkan peratusan, atau data mentah, berapa banyak perdagangan atau pedagang yang telah mengambil posisi tertentu dalam pasangan mata wang.

Petunjuk ini menunjukkan peratusan berapa banyak perdagangan atau pedagang yang telah mengambil posisi tertentu dalam pasangan mata wang. Apabila peratusan perdagangan atau pedagang dalam satu posisi mencapai tahap maksimum, pedagang dapat menganggap bahawa pasangan mata wang terus meningkat, dan akhirnya, 90 dari 100 pedagang panjang, oleh itu masih ada sedikit pedagang yang tersisa untuk terus menaikkan tren. Petunjuk adalah untuk pembalikan harga.

Seperti yang kita sebutkan sebelumnya, sentimen pasaran kebanyakannya disebabkan oleh emosi, yang mengakibatkan stok yang dinilai terlalu tinggi atau tidak dinilai, jadi beberapa peniaga memburu saham tersebut dan bertaruh terhadapnya. Untuk mengukur pasaran tersebut, peniaga menggunakan petunjuk ini, bukan hanya untuk bertaruh, tetapi juga untuk mengetahui trend jangka pendek:

- Indeks Volatiliti CBOE (VIX) - Sekiranya peniaga merasa perlu melindungi daripada risiko, ini adalah tanda peningkatan turun naik yang menambahkan purata bergerak dan peniaga akan dapat menentukan apakah itu relatif tinggi atau rendah.

- Indeks Tinggi-Rendah - Apabila indeks berada di bawah 30 - harga saham diniagakan hampir rendah, oleh itu sentimen pasaran menurun. Apabila indeks berada di atas 70, harga saham diperdagangkan ke paras tertinggi, oleh itu sentimen pasaran meningkat.

- Indeks Peratusan Bullish (BPI) - Mengukur jumlah saham dengan corak kenaikkan berdasarkan carta titik dan angka. Apabila BPI memberikan bacaan 80% atau lebih tinggi, sentimen pasaran sangat optimis, dengan kemungkinan stok terlalu banyak dibeli. Apabila mengukur 20% atau lebih rendah, sentimen pasaran adalah negatif dan menunjukkan pasaran yang terlalu banyak jual.

- Purata Pergerakan - Apabila SMA 50-hari melintasi SMA 200-hari - salib emas - momentum telah beralih ke arah atas, mewujudkan sentimen kenaikkan. Dan apabila SMA 50-hari melintasi di bawah SMA 200-hari - angka kematian - ini menunjukkan harga yang lebih rendah, sehingga menimbulkan sentimen menurun.

Terdapat pelbagai bentuk dan sumber penunjuk sentimen Forex. Dengan menggunakan indikator sentimen, pedagang dapat mengetahui bila pembalikan kemungkinan akan terjadi, kerana pembacaan sentimen yang melampau, dan juga dapat mengesahkan tren semasa.

SIndikator sentimen bukanlah isyarat beli dan jual sendiri, tetapi mereka membenarkan seseorang mencari harga untuk mengesahkan apa yang ditunjukkan oleh sentimen sebelum bertindak berdasarkan pembacaan indikator sentimen. Ingat, pastinya seperti petunjuk lain, tidak tepat 100% dalam membaca ke mana arah pasaran

Strategi Forex Berdasarkan pada Gaya Dagangan

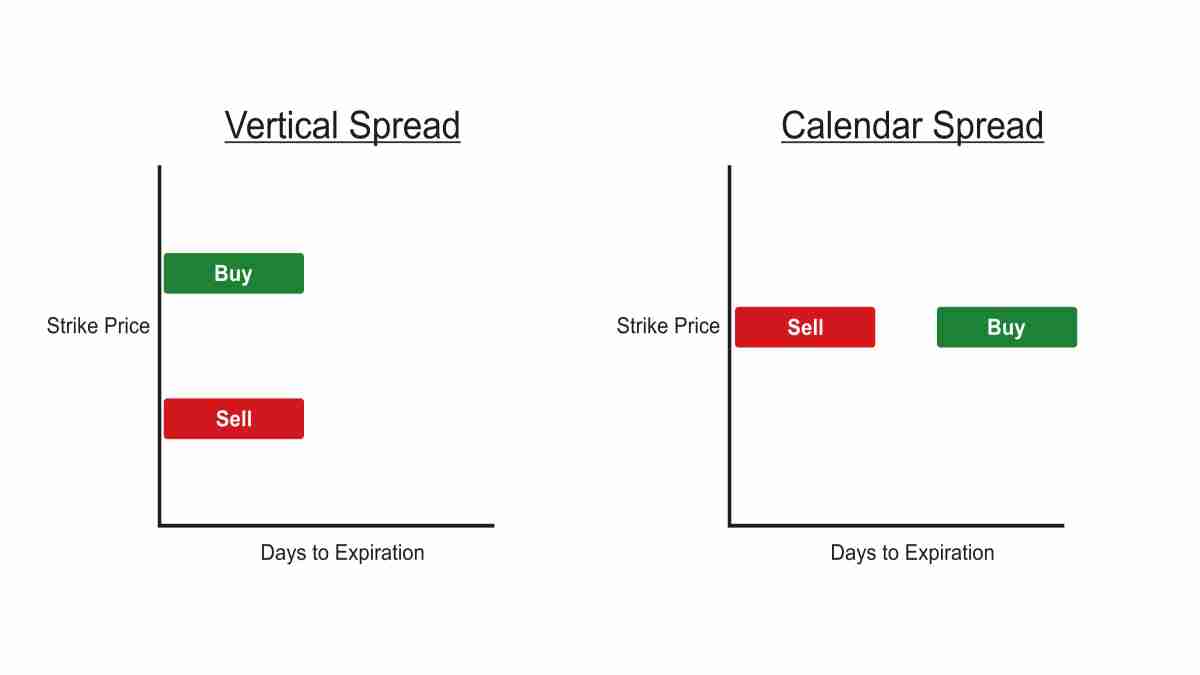

Strategi dagangan Forex boleh dibentuk dengan mengikuti gaya dagangan terkemuka seperti dagangan harian(day trading), carry trade, strategi beli dan pegang, hedging, dagangan portfolio, dagangan spread, dagangan swing, dagangan pesanan dan dagangan algoritma.